Тема: БАНКОВСКОЕ КРЕДИТОВАНИЕ ФИЗИЧЕСКИХ ЛИЦ (НА ПРИМЕРЕ ПАО «СБЕРБАНК РОССИИ»)

Закажите новую по вашим требованиям

Представленный материал является образцом учебного исследования, примером структуры и содержания учебного исследования по заявленной теме. Размещён исключительно в информационных и ознакомительных целях.

Workspay.ru оказывает информационные услуги по сбору, обработке и структурированию материалов в соответствии с требованиями заказчика.

Размещение материала не означает публикацию произведения впервые и не предполагает передачу исключительных авторских прав третьим лицам.

Материал не предназначен для дословной сдачи в образовательные организации и требует самостоятельной переработки с соблюдением законодательства Российской Федерации об авторском праве и принципов академической добросовестности.

Авторские права на исходные материалы принадлежат их законным правообладателям. В случае возникновения вопросов, связанных с размещённым материалом, просим направить обращение через форму обратной связи.

📋 Содержание

ВВЕДЕНИЕ 5

1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ КРЕДИТНЫХ ОПЕРАЦИЙ С ФИЗИЧЕСКИМИ ЛИЦАМИ В БАНКАХ 7

1.1. Кредит как экономическая категория: теории, сущность и функции 7

1.2. Банковское кредитование физических лиц: понятие, принципы и регулирование 17

1.3. Процесс кредитования физических лиц коммерческими банками 25

2. КРЕДИТОВАНИЕ ФИЗИЧЕСКИХ ЛИЦ В ПАО «СБЕРБАНК РОССИИ» 32

2.1. Общая характеристика ПАО «Сбербанк России» и основные показатели его деятельности 32

2.2. Анализ состава и структуры кредитного портфеля физических лиц ПАО «Сбербанк России» 44

2.3. Анализ качества кредитного портфеля физических лиц Банка 51

3. ПУТИ СОВЕРШЕНСТВОВАНИЯ КРЕДИТОВАНИЯ ФИЗИЧЕСКИХ ЛИЦ В ПАО «СБЕРБАНК РОССИИ» 58

3.1. Разработка мероприятий по совершенствованию кредитования физических лиц в ПАО «Сбербанк России» 58

3.2. Оценка эффективности предложенных мероприятий 65

ЗАКЛЮЧЕНИЕ 71

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ 75

📖 Введение

В российской и зарубежной экономической литературе на сегодняшний день существует множество различных подходов к определению сущности кредитования физических лиц.

Несмотря на то, что вопросы кредитования физических лиц рассматриваются достаточно широко, в экономической литературе не сложилось системного подхода, который позволил бы объединить теоретические аспекты данного вида кредитования, его организационно-практические основы, механизм государственного регулирования. Четко не выделяется специфика организации кредитного процесса применительно к заемщикам - физическим лицам, оценки и регулирования кредитного риска, мониторинга информации о заемщиках. Недостаточная разработанность понятийного аппарата, касающегося кредитования физических лиц, проблемы, сложившиеся в банковской практике РФ, связанные с ухудшением качества кредитного портфеля физических лиц, с ростом простроченной задолженности данной категории заемщиков, определили актуальность темы исследования.

Целью выпускной квалификационной работы является рассмотрение теоретических и практических аспектов кредитования физических лиц на примере ПАО «Сбербанк России».

Для реализации поставленной цели необходимо решить следующие задачи:

• изучить сущность и основные функции кредита как экономической категории;

• рассмотреть понятие и принципы банковского кредитования физических лиц;

• проанализировать основные этапы процесса кредитования физических лиц коммерческими банками;

• охарактеризовать ПАО «Сбербанк России» и проанализировать его кредитный портфель;

• рассмотреть основы кредитования физических лиц в ПАО «Сбербанк России»;

• разработать мероприятия по совершенствованию кредитования физических лиц в ПАО «Сбербанк России».

Объектом исследования выбран ПАО «Сбербанк России». Предметом исследования являются экономические отношения, складывающиеся в процессе кредитования физических лиц.

Теоретической базой выпускной квалификационной работы являются труды российских и зарубежных ученых в области кредитования физических лиц, а также исследования ученых-практиков в этой области, которые нашли свое отражение в диссертационных и монографических исследованиях, научных статьях, публикациях в экономической литературе и периодических изданиях. Информационно-аналитической базой исследования послужили данные оперативной и бухгалтерской информации ПАО «Сбербанк России».

✅ Заключение

Возможность кредитования физических лиц решает противоречие между ценами на предметы длительного пользования, объекты недвижимости и имеющимися доходами населения при необходимости реализации продукции производителями. Граждане, воспользовавшись кредитом, имеют шанс приблизить во времени достижение потребительских целей, и получить в собственность те вещи, объекты, предметы, владельцами которых они стали бы только в далеком будущем.

Следует полагать, что именно такое обоснование необходимости кредита физическим лицам позволяет определить его роль:

• во-первых, кредитование обеспечивает увеличение внутреннего платежеспособного спроса, что соответственно приводит к опережающему росту производства товаров и услуг, и, как следствие к росту экономических показателей;

• во-вторых, кредитование физических лиц обеспечивает повышение качества жизни населения страны, формирование и развитие ее человеческого капитала.

Объектом выпускной квалификационной работы был выбран ПАО «Сбербанк России».

ПАО «Сбербанк России» - системообразующий элемент финансового сектора России, лидирующий по основным сегментам на российском рынке.

Ссудная задолженность ПАО «Сбербанк России» включает в себя кредиты, предоставленные кредитным организациям, прочим юридическим лицам и физическим лицам.

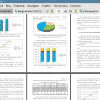

В 2014 году рост общей ссудной задолженности Банка составил 32,89%. Основными драйверами роста кредитного портфеля Банка стали межбанковские кредит и кредиты юридическим лицам, рост которых составил 54,35% и 36,29% соответственно. Кредиты физическим лицам увеличиваются чуть меньшими темпами на 22,1%.

В 2015 году общая ссудная задолженность увеличивается всего на 7,13%. Наибольший рост наблюдается по межбанковским кредитам которые увеличиваются на 53,95%. Кредиты юридическим лицам возрастают на 5,16%, физическим лицам на 1,59%.

Структура ссудной задолженности показывает, что в ней преобладают кредиты юридическим лицам доля которых на конец 2015 года составляет 68,51%.

На втором месте кредиты физическим лицам, доля которых составляет 23,1%. Межбанковские кредиты занимают 8,39% в общей структуре ссудной задолженности ПАО «Сбербанк России».

По итогам 2015 года продолжился рост только ипотечного кредитования, в то время как потребительское и автокредитование замедлилось. Ипотечное кредитование является приоритетным продуктом Сбербанка. Доля ипотечного кредитования на конец 2015 года занимала в общей структуре кредитов физическим лицам 52,6% по сравнению с 41,53% в 2013 году.

Наименьшую долю в структуре кредитного портфеля физических лиц Банка на конец 2015 года занимает автокредитование 0,73% против 3,16% в 2013 году.

Процентные доходы Банка по ссудам представленным физическим лицам увеличиваются в течение всего анализируемого периода, причем темпы роста процентных доходов превышают темпы роста кредитного портфеля, что увеличивает рентабельность кредитного портфеля физических лиц с 13,5% в 2013 году до 15,25% в 2015 году.

Рассмотрев структуру кредитования физических лиц по срокам, можно говорить о его долгосрочном характере, так основную долю составляют кредиты свыше 5 лет, что обусловлено преобладанием ипотечного кредитования в структуре кредитного портфеля.

Наибольшую долю в структуре кредитов физических лиц занимают кредиты с рейтингом II, т.е. кредитные операции с умеренным кредитным риском. Доля таких кредитов составляет на конец 2015 года 91,6%. По результатам проведенного анализа можно сказать, что кредитный портфель физических лиц ПАО «Сбербанк России» обладает хорошим качеством. Однако необходимо отметить отрицательные моменты: значительный рост в 2015 году более чем в 5 раз кредитов III категории качества, а также рост на 61,44% в 2014 году и на 43,61% в 2015 году кредитов V категория качества.

Ссудная задолженность физических лиц с просроченными сроками погашения увеличивается с каждым годом. Доля просроченных кредитов физическим лицам ПАО «Сбербанк России» в общей их сумме также увеличивается в 2014 году на 1,22%, а в 2015 году еще на 1,12% до 7,34%.

В октябре 2015 года во всех регионах присутствия Банка была введена новая технология по предоставлению доверительного кредита для заемщиков банка. Технология предполагает увеличение числа рефинансируемых кредитов клиента до пяти, автоматическую проверку просроченной задолженности по действующим кредитам и погашение действующих кредитов при выдаче нового продукта. Под действием новой технологии объем реструктурированных кредитов ссуд физических лиц в кредитном портфеле Банка значительно увеличился с 72,5 млрд.руб. в 2014 году до 149,2 млрд.руб. в 2015 году.

Таким образом, подводя итог проведенному анализу кредитного портфеля ПАО «Сбербанк России» можно сделать вывод о том, что кредитная политика Банка в части кредитования физических лиц проработана на хорошем уровне. Несмотря на то, что доля просроченных кредитов в кредитном портфеле физических лиц Банка возрастает, возрастает и доля реструктурированных кредитов, что указывает на то, что Банк проводит хорошую работу с должниками за что и был признан в 2015 году лауреатом премии «Права потребителей и качество обслуживания - 2015» как самый клиентоориентированный банк России.

В целях совершенствования кредитования физических лиц в ПАО «Сбербанк России» рекомендуется обратить внимание на такой сегмент клиентов как молодежь и средний класс. Для них рекомендуется внедрить следующие новые кредитные продукты:

1. Образовательный кредит под поручительство юридического лица.

2. Потребительский кредит под поручительство юридического лица.

Проведенные расчеты эффективности предлагаемых мероприятий показали следующие результаты: совокупный дисконтированный доход равняется 215085,63 млн. руб., совокупные затраты - 11891 млн. руб. Таким образом, чистый дисконтированный доход от мероприятий составляет на 4 году 203224,62 млн. руб. - это говорит об экономической эффективности проекта с учетом времени и дисконта r = 16,76%.

Таким образом, исходя из полученных результатов данные мероприятия по совершенствованию кредитной деятельности ПАО «Сбербанк России» могут быть одобрены и приняты к реализации.