Тема: Современные методы управления собственным капиталом банка (на примере ПАО «Бинбанк»)

Закажите новую по вашим требованиям

Представленный материал является образцом учебного исследования, примером структуры и содержания учебного исследования по заявленной теме. Размещён исключительно в информационных и ознакомительных целях.

Workspay.ru оказывает информационные услуги по сбору, обработке и структурированию материалов в соответствии с требованиями заказчика.

Размещение материала не означает публикацию произведения впервые и не предполагает передачу исключительных авторских прав третьим лицам.

Материал не предназначен для дословной сдачи в образовательные организации и требует самостоятельной переработки с соблюдением законодательства Российской Федерации об авторском праве и принципов академической добросовестности.

Авторские права на исходные материалы принадлежат их законным правообладателям. В случае возникновения вопросов, связанных с размещённым материалом, просим направить обращение через форму обратной связи.

📋 Содержание

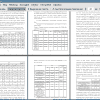

Введение 5

Глава 1. Теория основы управления капиталом 9

1.1 Базовые методы управления собственным капиталом банка 9

1.2 Теоретические аспекты управления собственным капиталом банка 18

1.3 Методы оценки собственного капитала банка 21

Глава 2. Анализ управления собственным капиталом банка ПАО «БИНБАНК» 27

2.1 Организационно-экономическая характеристика банка АО «БинБанк» 27

2.2 Анализ формирования и использования собственного капитала банка 41

2.3 Анализ эффективности управления собственным капиталом ПАО «БИНБАНК» 43

Глава 3. Основные направления эффективности использования собственным капиталом банка 47

3.1 Направления повышения эффективности управления собственным капиталом банка 47

3.2 Стратеги и направления эффективности управления и использования собственного и использования собственного капитала банка 50

Заключение 53

Список используемых источников 58

Приложение 61

📖 Введение

Целью бакалаврской работы является исследование способов управления собственным капиталом коммерческого банка и мер эффективного использования.

Для реализации поставленной цели исследования были сформированы и реализованы следующие задачи:

1) Исследовать экономическую сущность, структуру и функциональные особенности собственного капитала коммерческого банка;

2) Продемонстрировать механизмы и источники создания собственного капитала коммерческого банка;

3) Исследовать значимые методы оценки собственного капитала;

4) Произвести организационно-экономическую характеристику банка ПАО «БИНБАНК»;

5) Организовать анализ формирования и способов использования собственного капитала ПАО «БИНБАНК» за период 2015-2017 годы;

6) Сделать анализ эффективности управления собственным капиталом;

7) Выявить главные направления эффективности использования собственного капитала банка.

Объектом исследования выступает коммерческий банк - ПАО «БИНБАНК».

Предметом исследования бакалаврской работы выступает собственный капитал коммерческого банка.

Практическая значимость бакалаврской работы заключается в получении новых знаний, касательно объекта исследования, например, новой стратегии управления собственным капиталом банка.

Сегодня курс экономики страны предъявляет очевидные требования к подходу управления, что заставляет намного быстрее реагировать на динамические преобразования в хозяйственной системе, перед которой ставится цель поддержания стабильного финансового положения, а также технического усовершенствования, которое соответствовало бы рыночным реалиям.

Наиболее успешный способ преумножения капитала коммерческого банка пока что не выведен. Нет заветного рецепта, который раз и навсегда избавил бы от головной боли банки, связанной с увеличением собственного капитала коммерческого банка. Нераспределенная прибыль, в конце отчетного периода, выступает в качестве основного источника формирования банковского капитала, не дает возможности в значительной степени преумножить капитал. Перманентно увеличивающиеся банковские издержки, на общем фоне сокращения дохода от основных банковских операций, могут спровоцировать проблемы в операционной деятельности коммерческого банка. Для решения подобных задач, руководство коммерческого банка обязано ежемесячно анализировать собственный капитал. Органы, занимающиеся надзором в банковской сфере, также должны уделять особое внимание проблемам, связанным с капиталом банка.

«Банковский капитал представляет из себя целенаправленно созданный фонд или резерв, основная функция которых заключается в поддержании стабильного функционирования коммерческой организации, предотвращении возможных убытков, связанных как с внешними, так и с внутренними факторами» [21, с. 141].

Структура капитала коммерческого банка может иметь различные формы. Наиболее распространенная структура - это «основной капитал» банка плюс «дополнительный капитал». Которые в свою очередь могут иметь свои подсистемы. Так, «основной капитал» может состоять из «уставного капитала», «эмиссионного дохода», «резервного капитала», «прибыль текущего года», «нераспределенная прибыль прошлых лет». А «дополнительный капитал» в свою очередь может подразделяться на «субординированные кредиты» и «приросты имущества за счет переоценки».

«Когда мы говорим о «достаточности капитала» коммерческого банка, мы затрагиваем очень актуальную тему и непростую проблему, которой, бесспорно, уделяется много времени в банковской сфере Российской федерации. Первостепенный фактор, от влияния которого зависит «кредитный рейтинг», кредитоспособность, возможность инвестировать в сторонние проекты и организации - это размер капитала коммерческого банка. Данный фактор не только поддерживает операционную деятельность, но также способен влиять на внешнюю среду, вне банковской системы. Вплоть до влияния на всю страну, но это больше присуще крупным государственным банкам. Если коммерческая организация способна сформировать крупный капитал, ей намного комфортнее вести операционную деятельность, связанную с удовлетворением клиентских потребностей. Пока что прослеживается склонность к увеличению капитала коммерческого банка, благодаря концентрации и централизации» [13, с. 60].

Риск и размер банковского капитала имеют обратную взаимосвязь. Крупный уровень риска говорит о скромном капитале и наоборот. Правда, несостоятельность огромного банка отвечать по собственным обязательствам влечет куда более опасные последствия, нежели крах регионального мелкого банк с условно небольшим капиталом. Не оставляющей сомнений точки зрения, в отношении размера банковского капитала, для эффективной операционной деятельности нет. Но существуют общепризнанные банковские стандарты - «Базель 1», «Базель 2», «Базель 3» или «Базельское соглашение», в разработке которых участвуют мировые лидеры в банковской сфере и сфере финансов. Данные соглашения определяют оптимальные условия, при которых ведение банковской деятельности будет наиболее выгодной и безопасной с точки зрения рисков.

Способ, которым можно увеличить капитал банка, не прибегая к концентрации и централизации - это вовлечение средств от межбанковского ранка ссудных капиталов, выступая в качестве посредника между населением, организациями, предприятиями.

Методологической и теоретической концепцией исследования послужили: нормативные и законодательные акты Российской федерации, которые регулируют банковскую сферу, исследования зарубежные и отечественных научных сотрудников, которые были посвящены вопросам, связанным с трудностями управления собственным капиталом коммерческого банка. Так же статистические данные Центробанка России.

Во время написания бакалаврской работы использовались следующие методы: аналитический, расчетный, сравнительно-сопоставительный и структурно-логический.

Бакалаврская работа состоит из: аннотации на русском языке, аннотации на английском языке, введения, трех глав, заключения, списка используемых источников, приложений.

✅ Заключение

Как известно, банковский продукт не может непосредственно существовать отдельно от банка, в отличии от материального продукта. Следовательно, неотделимость банковского продукта от непосредственного источника, способно накладывать новые требования к величине собственного капитала коммерческого банка. Собственный капитал обязан обеспечивать требованию достаточности для предоставления заявленного комплекса услуг, удовлетворять потребности клиентов, а также способствовать созданию прибавочной стоимости. Что удовлетворяет интересы банка.

Увеличение капитала и связанные с этим трудности, являются основными задачами банковской сферы, которые лежат в нескольких плоскостях: законодательной и экономической.

Точная оценка капитала коммерческого банка дает возможность грамотно оценить соотношение постоянной и переменной части капитала, дает возможность оценить степень способности банка выполнять закрепленные за ним функции.

В работе был проведен анализ управления собственным капиталом ПАО «БИНБАНК». в 2016 году, по сравнению с 2015 годом, в несколько раз увеличился чистый доход банка, но процентные доходы сократились в шесть раз, а чистые доходы от операций с иностранной валютой, млн. руб. увеличились в 3 раза. Значительно увеличились в 2016 году активы банка - в 1,5 раз. За отчетный период 2015 года банк имел низкую прибыль. В 2017 году банк показал отрицательную прибыль, поэтому рентабельность собственного капитала в 2017 году была отрицательная, как и процентная моржа в 2015 и 2016 годах.

Чистая прибыль банка в 2016 году увеличивается в 1,5 раза по сравнению с 2015 годом, но процентная моржа по-прежнему остается отрицательной. В 2017 году происходит существенное снижение чистой прибыли, а чистые процентные доходы выросли в 26 раз. Процентный доход увеличивается в 3,5 раза. Чистый доход по операциям с ценными бумагами также растет на протяжении 2016 и 2017 отчетных периодов, по сравнению с 2015 отчетным периодом

Рентабельность собственного капитала держалась примерно на одном уровне в 2015 и 2016 годах - 22% а процентная маржа - была отрицательная. Рентабельность 2017 года - отрицательная, т.к банк на отчетную дату показал отрицательную чистую прибыль.

Чистая прибыль банка в 2016 году увеличивается в 1,5 раза по сравнению с 2015 годом, но процентная моржа по-прежнему остается отрицательной. В 2017 году происходит существенное снижение чистой прибыли, а чистые процентные доходы выросли в 26 раз. Процентный доход увеличивается в 3,5 раза. Чистый доход по операциям с ценными бумагами также растет на протяжении 2016 и 2017 отчетных периодов, по сравнению с 2015 отчетным периодом. Рост незначительный, но проявляется положительная динамика. Рентабельность активов и капитала наблюдается только в 2016 году отчетного периода. В остальные периоды рентабельность активов и капитала - отрицательная. В 2017 году, читая прибыль была отрицательной и составила рекордные 78,6 миллиарда рублей.

Показатель финансового рычага Банка изменился со значения 6.3% на 01 января 2017 года до 0.0% на 01 января 2018 года из-за уменьшения основного капитала Банка с 69 009 798 тыс. руб. на 01 января 2017 года до (41 201 236) тыс. руб. на 01 января 2018 года. Так как величина основного капитала принимает отрицательное значение, Показатель финансового рычага по Базелю III равен нулю.

Показатели H1-H3 говорят о достаточно устойчивом финансовом положении «БИНБАНКА». Однако, остальные показатели нормативности все еще на очень низком уровне. Нулевые показатели в 2017 году связаны с отрицательным собственным капиталом на дату отчетного периода. Но у показателей прослеживается динамика роста. У всех значения к предыдущему году - со знаком «+».

Средства клиентов на протяжении всего отчетного периода с 2015 по 2017 годы - выросли. Более чем на 43,6%. Это может свидетельствовать о том, что доверие среди населения - есть и оно возрастает. Прочие заемные средства на конец 2016 года - выросли на 5,99%, а к концу 2017 года упали на 1,84% - это значит, что «БИНБАНКу» не требуется дополнительные средства, необходимые для обеспечения оборота ликвидности. Прочие обязательства на конец 2016 года упали на 10,15%, а к концу 2017 года выросли на 60,3%, высокий уровень темпа роста прочих обязательств говорит о том, что банк не рассчитался по своим срочным обязательствам. Уставный капитал банка все время рос, в 2016 году был наиболее заметный рост на 38,63%, к концу 2017 года, темпы роста сократились в несколько раз и составили всего 3,04%. Фонды и прибыль «БИНБАНК» незначительно выросли в 2016 году на 8,08%, в 2017 году рост отсутствовал совсем, т.к. фонды и прибыль кредитной организации отсутствовали ввиду плохих финансовых показателей в 2017 году. Переоценка основных средств достигла максимума в 2016 году и оставила невероятные - 481770%, однако в 2017 году темпы роста были отрицательные. Крупная переоценка активов может быть связана с техническим перевооружением банка. Так, в конце 2017 года банк показал недостаток собственных средств и отрицательные темпы роста. Что предшествовало в 2016 году росту в 89,42%.

Можно сделать вывод, что финансовое состояние банка, не смотря отклонение некоторых показателей от нормы - стабильное. Весь отчетный период собственный капитал банка увеличивался. Руководству банка следует обратить внимание на некоторые аспекты их деятельности, с целью нивелирования плохих результатов.

Для того, чтобы увеличить эффективность использования собственного капитала банка, принцип управления собственным капиталом банка должен основываться на одной из трех представленных стратегиях:

1) Первая стратегия управления, главная задача которой состоит в обеспечении максимальной отдачи от капитала, т.е. поддержание одного уровня ликвидности при максимизации прибыли;

2) Вторая стратегия управления, главная задача которой состоит в поддержании ликвидности на одном уровне, при заданной норме прибыли;

3) Третья стратегия управления, главная задача которой состоит в уравновешивании ликвидности и прибыли.

Можно получить отличные результаты, применяя разные стратегии в отношении управления собственным капиталом коммерческого банка. Используя первую стратегию, банк будет снижать максимально возможно коэффициент иммобилизации, сохраняя капитал на достаточно низком уровне, для покрытия рисков. В таком случае, риском пренебрегают практически полностью, т.к. ради прибыли можно пренебречь ликвидностью

Выбирая вторую стратегию, вы максимизируете капитал настолько, насколько возможно, тем самым покрываете всевозможные непредвиденные и предвиденные риски с избытком. Банк в таком случае имеет огромный запас прочности. Но в таком мы можем пренебречь экономической отдачей капитала.

Выполняя два условия: соблюдение эффективности, рентабельности капитала и соблюдение норм достаточности и достаточной устойчивости, банк будет применять третью стратегию. Самая оптимальная стратегия, банк будет вести уравновешенную политику. Стратегия для банков, которые заинтересованы в долгосрочной деятельности. При соблюдении условий, прибыль будет расти равномерно и плавно, дивидендные выплаты будут небольшими, а каждый шаг будет выверяться банком.

Основные вопросы управления активами и пассивами, сводятся к планированию оптимальной величины собственного капитала коммерческого банка. Процесс планирования можно разделить на три этапа: определить потребность в капитале; определить ограничение капитала; определить конкретные инструменты изменения структуры и величины капитала.

В рамках комплексного планирования деятельности банка происходит планирование величины собственного капитала. Этот процесс является частью общего управления активами и пассивами. Руководство банка устанавливает оптимально приемлемый уровень риска, при проведении операций и уровню возможных расходов. Для более высокого роста активов при высоком уровне риска, необходим больший капитал. Главная задача регулирования собственного капитала - это поддержание уровня адекватности капитала.

Главные факторы успешного управления капиталом являются: учет теоретических основ банковского дела, во время управления банком; всесторонний анализ влияния внешних и внутренних факторов на банк ; подчинение всех мероприятий управления капиталом банка общей корпоративной стратегии; оптимальная структура собственного капитала; обеспечение процесса управления высококвалифицированными кадрами; постоянный контроль за эффективностью управленческих решений; адекватная оценка рисков вложений и рисков своей деятельности; грамотная система управления активами и пассивами банка; эффективная дивидендная политика; успешная система управления ликвидностью; привлечение и обслуживание надежных клиентов.

Таким образом, основе управления собственным капиталом должна лежать стратегия, направленная на достижение и поддержания капитала, адекватного корпоративной стратегии банка; его конкурентной позиции; росту банка; степени риска, принимаемого банком; ожиданиям владельцев в получении дохода и требованиям со стороны надзорных органов.