Тема: ФИНАНСОВОЕ СОСТОЯНИЕ КОММЕРЧЕСКИХ БАНКОВ: ОЦЕНКА И ПУТИ УКРЕПЛЕНИЯ СТАБИЛЬНОСТИ

Закажите новую по вашим требованиям

Представленный материал является образцом учебного исследования, примером структуры и содержания учебного исследования по заявленной теме. Размещён исключительно в информационных и ознакомительных целях.

Workspay.ru оказывает информационные услуги по сбору, обработке и структурированию материалов в соответствии с требованиями заказчика.

Размещение материала не означает публикацию произведения впервые и не предполагает передачу исключительных авторских прав третьим лицам.

Материал не предназначен для дословной сдачи в образовательные организации и требует самостоятельной переработки с соблюдением законодательства Российской Федерации об авторском праве и принципов академической добросовестности.

Авторские права на исходные материалы принадлежат их законным правообладателям. В случае возникновения вопросов, связанных с размещённым материалом, просим направить обращение через форму обратной связи.

📋 Содержание

типа 6

1.1 Характеристика банка как профессионального участника финансового

рынка 6

1.2 Понятие банка как хозяйствующего субъекта 12

1.3 Методология оценки финансового состояния банка 14

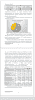

2 Анализ финансового состояния банка на примере АО «ОТП Банк» 28

2.1 Общая характеристика банка АО «ОТП Банк» 28

2.2 Нормативные основы оценки экономического положения банка

регулятором (ЦБР) 31

2.3 Анализ финансового состояния на основе финансовой отчетности банка 33

3 Пути и перспективы укрепления финансовой стабильности банка 45

3.1 SWOT-анализ деятельности АО «ОТП Банк» 45

3.2 Пути повышения финансовой стабильности 46

Заключение 53

Библиографический список 55

📖 Введение

Цель работы заключается в разработке предложений по повышению финансового состояния АО «ОТП Банк» на основе управления его финансовой устойчивостью. Для достижения поставленной цели необходимо решить ряд задач:

1) определить место финансовой устойчивости в обеспечении экономической деятельности банка как профессионального участника финансового рынка и как хозяйствующего субъекта;

2) провести анализ финансовой устойчивости АО «ОТП Банк» по современным методикам. Применяемым как регулятором (ЦБР), так и экспертными структурами;

3) выявить основные проблемы по управлению финансовой устойчивостью в АО «ОТП Банк» и предложить мероприятия по повышению финансовой устойчивости АО «ОТП Банк»;

Объектом исследования является АО «ОТП Банк».

Предметом исследования выступают экономические отношения, влияющие на показатели и результаты финансово хозяйственной деятельности, характеризующие финансовую устойчивость АО «ОТП Банк». Анализируемый период: 2019 - 2021 годы.

Научная новизна исследования заключается:

- в обобщении и формировании системного представления о деятельности современной кредитной организации как профессионального участника финансового рынка, действующего в интересах своего клиента, и как хозяйствующего субъекта, действующего в интересах собственника бизнеса (инвестора);

- в обосновании выбора методических подходов определения финансовой устойчивости в соответствии с избранным системным подходом оценки деятельности кредитной организации банковского типа

Практическая значимость ВКР определена применением системного подхода к определению финансовой устойчивости кредитной организации на примере АО «ОТП Банк» и выработке рекомендаций по укреплению финансового положения банка.

Основными методами исследования являются: статистический метод, метод анализа и синтеза экономической информации, метод сравнения, а также метод финансово-экономического анализа.

Методической и теоретической основой выпускной квалификационной работы послужили инструкции и указания Центрального Банка Российской Федерации, труды отечественных и зарубежных авторов, занимающихся исследуемой тематикой, результаты научных конференций и диссертаций, представленные в сети интернет. Использовались работы таких ученых, как: О.И. Лаврушина, С.А. Пахомова, Ю.В. Мишин, В.И. Пухов, Е.Н. Татарина, В.И. Ведяпина, В.И. Пономарев. Сайфулина Р.С и другие.

Структура и содержание данной работы обусловлены целью и задачами. Она состоит из введения, трех глав, заключения, списка использованной литературы и приложений.

✅ Заключение

В рамках первой задачи были обобщены и систематизированы различные подходы к определению финансовой устойчивости банка как профессионального участника финансового рынка и как хозяйствующего субъекта. Сфера деятельности банка - финансовый рынок предопределяет специфику оценки его финансовой устойчивости с точки зрения надежности, оцениваемой клиентом, потребляющим финансовые услуги. Кроме того, регулятор, в лице Центрального банка, также устанавливает свои требования и нормативы финансовой устойчивости банка. С другой стороны, коммерческий банк является хозяйствующим субъектом, действующим в интересах своих собственников. Следовательно мы получаем два разнонаправленных целеполагания, ограниченные с одной стороны требованиями по достаточности капитала и ликвидности банка. с другой стороны обязательствами по повышению благосостояния собственников бизнеса, что является существенным фактором риска в банковской деятельности. Попытки связать воедино два направления предопределили цель научного исследования и его новизну.

В рамках второй задачи были проведены исследования. позволяющие оценить применимость современных методик. предлагаемых различными авторами и организациями для оценки финансового положения банка. Были структурированы и проанализированы объемные финансовые показатели деятельности АО «ОТП-банка». как объекта исследования. На основе данных показателей был проведен анализ финансового состояния банка с применением трех наиболее известных методик: КАЛИПСО, В Кромонова и CАMЕL. Был сделан вывод о целесообразности ориентироваться на отечественные методики, так как они адаптированы к особенностям бухгалтерского учета и плану счетов, установленного для российских кредитных организаций.

В рамках третьей задачи был осуществлен SWOT-анализ деятельности АО «ОТП-банк» и выявлены наиболее значимые для данного кредитного учреждения факторы, предопределяющие с одной стороны перспективы дальнейшего развития и укрепления финансовой устойчивости, с другой стороны, проблемы, способные усилить влияние негативных процессов на финансовое положение банка. Учитывая. что любой банк является частью жестко контролируемой регулятором системы, на примере АО «ОТП-банк» были предложены направления дальнейшего развития бизнеса. В частности. отмечены перспективы рынка лизинга, диверсификации операций банка за счет взаимодействия с небанковскими предприятиями и организациями в разработке совместных бизнес-проектов; использование возможностей цифровизации и т.д. Данный подход позволил реализовать практическую значимость исследования.

в целом следует отметить. что задачи. поставленные в работе решены и цель исследования достигнута.