Тема: Развитие методов инвестиционного анализа на фондовом рынке Китая

Закажите новую по вашим требованиям

Представленный материал является образцом учебного исследования, примером структуры и содержания учебного исследования по заявленной теме. Размещён исключительно в информационных и ознакомительных целях.

Workspay.ru оказывает информационные услуги по сбору, обработке и структурированию материалов в соответствии с требованиями заказчика.

Размещение материала не означает публикацию произведения впервые и не предполагает передачу исключительных авторских прав третьим лицам.

Материал не предназначен для дословной сдачи в образовательные организации и требует самостоятельной переработки с соблюдением законодательства Российской Федерации об авторском праве и принципов академической добросовестности.

Авторские права на исходные материалы принадлежат их законным правообладателям. В случае возникновения вопросов, связанных с размещённым материалом, просим направить обращение через форму обратной связи.

📋 Содержание

Глава 1. Инвестиционные особенности фондового рынка Китая 5

1.1. Инфраструктура китайского рынка ценных бумаг 5

1.2. Фондовый индекс как инструмент инвестиционного анализа 9

1.3. Современное состояние рынка ценных бумаг Китая 12

Глава 2. Современные методы и модели инвестиционного анализа ... 16

2.1. Структура и инструменты фундаментального анализа 16

2.2. Количественный подход к инвестиционной стратегии 22

2.3. Информационная база и инструменты ее анализа в количественных стратегиях

инвестирования 27

Глава 3. Применение количественной инвестиционной стратегии на

китайском фондовом рынке 38

3.1. Структурирование и предварительный анализ финансовых данных 38

3.2. Расчет ключевых показателей анализа ценовой динамики 44

3.3. Алгоритм тестирования количественной инвестиционной стратегии 49

Заключение 62

Список использованных источников 66

Приложения 70

Аннотация 91

📖 Введение

На выпускную квалификационную работу(магистерскую диссертацию) Юй Чжигуана на тему:«Развитие методов инвестиционного анализа на фондовом рынке Китая»,выполненную по основной образовательной программе магистратуры «Финансовыерынки и банки» по направлению 38.04.08 «Финансы и кредит»

Ключевые слова: Количественный анализ; метод фундаментального анализа; фондовый рынок Китая; справедливая стоимость акций; matlab.

Магистерская диссертация посвящена теоретическому обоснованию применимость современных методов инвестиционного анализа на китайском фондовом рынке, методической разработке и апробации на практике количественного подхода к реализации инвестиционной стратегии на рынке ценных бумаг Китая. Она состоит из введения, трех глав, заключения, списка использованной литературы, включающего 6 приложений . Содержание работы изложено на 69 страницах машинописного текста, включая 3 таблицы, 18 рисунков.

Во введении сформулированы цели и задачи исследования. В первой главе проанализированы особенности фондового рынка и условия инвестирования в Китае. Во второй главе систематизированы методы инвестиционного анализа, уделено особое внимание фундаментальному методу и обоснован вектор его развития в направлении количественной инвестиционной модели. В третьей главе рассмотрены и систематизированы источники данных для количественных инвестиционных стратегий и методы их анализа, алгоритм расчета ключевых показателей и процесс реализации стратегии в применении к акциям китайской публичной компании. В заключении изложены основные результаты проведенного исследования, сформулированы выводы, представляющие практический интерес.

В целом в исследовании реализованы следующие задачи: выявить институциональные и инструментальные особенности рынка ценных бумаг, определяющие условия инвестирования в Китае; систематизировать китайские индикаторы фондовой активности с точки зрения их информационной насыщенности; проследить эволюцию методов инвестиционного анализа; обобщить мировую практику применения современных моделей инвестиционного анализа; разработать инвестиционную модельную стратегию на основе количественного подхода и апробировать ее в условиях фондового рынка Китая.

Новизна исследования заключается в разработке и обосновании количественной инвестиционной модели, отражающей условия китайского фондового рынка. В результате проведенного исследования автором самостоятельно сформулированы структура модели, ее допущения и ограничения, разработаны рекомендации по ее применению.

Актуальность темы диссертационного исследования. Рынок ценных бумаг современного Китая достиг высокого уровня развития как с точки зрения его ликвидности, так и с точки зрения появления возможностей применения практикующими трейдерами и другими участниками самых современных методов инвестиционного анализа с целью эффективной торговли и успешного инвестирования. Обороты торговли акциями, облигациями и производными финансовыми инструментами, количество торгуемых на китайском фондовом рынке публичных компаний, число профессиональных участников организованной торговли на финансовом рынке ставят его в один ряд с хорошо развитыми рынками, хотя официально он остается формирующимся рынком.

На подобном рынке необходимо использование методов и инструментов анализа фондовой конъюнктуры, отражающих современные тенденции в теории и методологии управления рисками неблагоприятного изменения цен на финансовые активы.

В настоящее время методы инвестиционного анализа интенсивно развиваются. В частности, методы фундаментального и технического (математического) анализа, реализуемые на основе программных продуктов, позволяют реализовать так называемую количественную инвестиционную модель (Quantitative Investment). Она основывается на инструментарии инвестиционного анализа и имеет целью получение максимальной выгоды при минимизации инвестиционного риска и, по мнению аналитиков, применима на китайском фондовом рынке. Исследование теоретических и практических аспектов разработки и использования данной модели, а также ее адаптация к реалиям китайского фондового рынка, является исключительно актуальным.

Цель магистерской диссертации состоит в том, чтобы теоретически обосновать применимость современных методов инвестиционного анализа на китайском фондовом рынке, разработать методически и апробировать на практике количественный подход к реализации инвестиционной стратегии.

В соответствии с поставленной целью основные задачи работы заключаются в следующем:

• Выявить институциональные и инструментальные особенности рынка ценных бумаг, определяющие условия инвестирования в Китае;

• Систематизировать китайские индикаторы фондовой активности с точки зрения их информационной насыщенности;

• Проследить эволюцию методов инвестиционного анализа;

• Обобщить мировую практику применения современных моделей инвестиционного анализа;

• Разработать инвестиционную модельную стратегию на основе количественного подхода и апробировать ее в условиях фондового рынка Китая.

Научная новизна исследования. Новизна исследования заключается в разработке и обосновании количественной инвестиционной модели, отражающей условия китайского фондового рынка. В результате проведенного исследования автором самостоятельно сформулированы структура модели, ее допущения и ограничения, разработаны рекомендации по ее применению.

Практическая значимость результатов диссертации состоит в возможности использования разработанной модели при принятии инвестиционных решений и осуществлению мероприятий по совершенствованию стратегии инвестирования на фондовом рынке Китая.

Объем и структура работы диссертационного исследования. Цель работы и поставленные задачи определили структуру диссертационного исследования, которое состоит из введения, трех глав, заключения, списка использованной литературы, включающего 9 приложений. Содержание работы изложено на 69 страницах машинописного текста, включая 3 таблицы, 18 рисунков.

Во введении сформулированы цели и задачи исследования. В первой главе проанализированы особенности фондового рынка и условия инвестирования в Китае. Во второй главе систематизированы методы инвестиционного анализа, уделено особое внимание фундаментальному методу и обоснован вектор его развития в направлении количественной инвестиционной модели. В третьей главе рассмотрены и систематизированы источники данных для количественных инвестиционных стратегий и методы их анализа, алгоритм расчета ключевых показателей и процесс реализации стратегии в применении к акциям китайской публичной компании. В заключении изложены основные результаты проведенного исследования, сформулированы выводы, представляющие практический интерес.

Ключевые слова: Количественный анализ; метод фундаментального анализа; фондовый рынок Китая; справедливая стоимость акций; matlab.

✅ Заключение

Методическая часть работы посвящена непосредственно фундаментальному анализу, который является наиболее важным аналитическим методом долгосрочной торговли. Поскольку этот анализ должен исходить из анализа внутренней стоимости акций, технический анализа фондового рынка оказывается на втором месте. При выборе акций инвесторы должны представить свой собственный потенциал и долгосрочное развитие перспектив. Когда мы используем этот метод для прогнозирования акций и подходящего времени для покупки акций, не нужно тратить слишком много времени и энергии, чтобы заботиться о тенденции цен на акции. Фундаментальный анализ начнется с макроэкономической стороны, а затем до анализа отрасли и, наконец, анализа компании.

Количественный подход к инвестированию - это инвестиционная стратегия, которая использует современную статистику и математику для поиска и получения избыточной прибыли от большого количества исторических данных. Инвесторы используют компьютерные программы для строгого инвестирования в количественные модели, созданные этими стратегиями для получения прибыли. Количественные инвестиции не против фундаментального анализа. Многие количественные инвестиционные модели основаны на фундаментальных факторах, а также с учетом рыночных и технических факторов. Таким образом, фундаментальный анализ является основой для количественной оценки инвестиций. Только правильно применив фундаментальный анализ, количественные инвестиции проще реализовать.

Существует множество инструментов для выполнения количественных инвестиций, наиболее часто используются - Matlab, Python, R, VBA, C#/C++ и т.д. Поскольку Matlab имеет широкий спектр приложений в финансовой сфере, а у Matlab есть Financial Toolbox.Financial Toolbox является основой для решения в MATLAB множества финансовых задач, от простых вычислений до полномасштабных распределенных приложений. Пакет Financial содержит алгоритмы, которые позволяют анализировать портфель инвестиций, динамику и экономические коэффициенты чувствительности. Поэтому лучше использовать Matlab для построения количественной инвестиционной модели.

В прикладной части работы показано использование Matlab для извлечения данных, анализа данных и создания инвестиционных стратегий для достижения количественных транзакций. В настоящее время основные методы извлечения данных включают методы извлечения данных из терминала и методы извлечения данных по API. После извлечения данных мы можем предварительно обработать данные. Используя Matlab для оценки стоимости и риска акции, после количественного определения каждой акции мы также можем оптимизировать выбор группы акций.

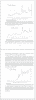

Временной ряд представляет собой набор наблюдений случайной величины, равномерно распределенной по времени. Ряд имеет тенденцию, если последовательную картину можно увидеть, построив данные (например, отдельные наблюдения) на графике. Временные ряды также являются основным содержанием многофакторного анализа модели. Расчет широко используемых индикаторов в основном с точки зрения технического анализа для оценки стоимости акции и расширения технического анализа инвестиционных стратегий. В то же время автор также предоставляет методы и коды для анализа технических индикаторов с использованием Matlab. Приводятся три основные количественные инвестиционные стратегии: инвестиционная стратегия линии Боллинджера, инвестиционная стратегия многофакторной модели, алгоритмическая торговля.

Линии (полосы) Боллинджера (англ. Bollinger bands) — инструмент технического анализа финансовых рынков, отражающий текущие отклонения цены акции, товара или валюты. Индикатор помогает оценить, как расположены цены относительно нормального торгового диапазона. Линии Боллинджера создают рамку, в пределах которой цены считаются нормальными. Стратегия Линии Боллинджера основана на индикаторе Bollinger Bands и считается одной из самых эффективных. Она помогает определить инвестору когда покупать и продавать активы.

Многофакторная модель является наиболее широко используемой моделью отбора акций. Основным принципом является использование ряда факторов в качестве критериев отбора акций. Акции, удовлетворяющие этим факторам, покупаются, а те, которые не удовлетворяются, продаются. Многофакторная модель может постоянно изменять факторы в соответствии с различными экономическими условиями, является эффективной количественной инвестиционной моделью, а также инвестиционной стратегией, которую уважают многие фондовые компании.

Алгоритмическую торговлю упрощенно можно определить как использование компьютера для автоматизации торговой стратегии'. Алгоритмы выполнения используются для разбивки больших заказов и их выполнения в течение определенного периода времени. Затем мелкие сделки могут быть выпущены с нерегулярными интервалами, чтобы уменьшить вероятность определения торговой стратегии другими участниками рынка. Цель состоит в том, чтобы свести к минимуму воздействие, которое имеет большой заказ на рынке, и достичь сравнительной цены. А алгоритмы исполнения касаются автоматизации ''как торговать'', то есть, как размещать заказы в рыночных высокочастотных торговых алгоритмах, добавить ''когда торговать'' и даже иногда ''что торговать''. Алгоритмическая торговля - это инвестиционная стратегия более высокого порядка для количественной оценки транзакций и в настоящее время не знакома большинству инвесторов.

Алгоритмическая торговля - это инвестиционная стратегия более высокого порядка для количественной оценки транзакций из-за высоких барьеров для входа. В настоящее время эту стратегию используют только крупные международные инвестиционные институты и фонды прямых инвестиций. Поскольку у китайского рынка нет механизма короткой продажи, а государственный надзор очень строгий, алгоритмическая торговля не пользуется популярностью в Китае. Но в будущем алгоритмическая торговля может иметь хорошие перспективы в Китае.

Количественные инвестиции были в Соединенных Штатах более 30 лет, но в последние годы они все еще новы в Китае. По сравнению с другими инвестиционными стратегиями, использование количественных инвестиций в США достигло лучших результатов. В 1971 году США Barclays Investment Management Co., Ltd. выпустили первый в мире индексный фонд, который положил начало количественным инвестициям. Сегодня количественные инвестиции стали важным инвестиционным методом на американском рынке. Сегодняшний количественный метод инвестиций стал одним из основных методов инвестирования глобальных фондов.

По сравнению с зарубежными зрелыми рынками история развития рынка ценных бумаг Китая относительно невелика, уровень инвесторов неравномерен, а концепция инвестиций недостаточно зрелая. Внутренний рынок ценных бумаг по-прежнему принадлежит к неэффективному рынку, и нерациональное поведение инвесторов также широко распространено. Изменения в уверенности рынка и сигнале политики часто вызывают

чрезмерную реакцию рынка или недооценку рынка. Количественные инвестиции с помощью статистических исследований и эмпирический анализ научной рациональности делают инвестиционный риск инвестиций общих отклонения поведения, человеческих ошибок, иррациональных субъективных факторов и т. д. В процессе принятия инвестиционных решений максимально сокращены и строятся в полном соответствии с коэффициентами риска и дохода. Эффективный инвестиционный портфель, который отвечает инвестиционным целям, эффективно гарантирует объективность, строгость и научность инвестиционных решений. Технология и методы количественной оценки инвестиций находятся на очень раннем этапе в Китае, и конкурентов почти нет, что также создает хорошие возможности для развития для количественных инвестиций.

В настоящее время финансовый рынок Китая находится в стадии быстрого развития. Многие новые финансовые инструменты постоянно внедряются. Также очень разумно использовать количественные методы инвестиций для захвата таких возможностей.

По мере того, как количество акций на китайском фондовом рынке продолжает увеличиваться, а размер фонда продолжает расширяться, затраты на фундаментальные исследования будут постепенно увеличиваться, вклад отдельных акций в фонды производительности снизится в сочетании с быстрой передачей информации, опираясь на исследования фондового менеджера по основам. Слишком сложно получить избыточные доходы. В этом случае количественные фонды имеют хорошие перспективы для развития в Китае. На рынке A-share количественные инвестиции смогут продемонстрировать свои таланты. Благодаря расширению фондового рынка Китая и размерам инвестиционных институтов количественные инвестиции могут в максимальной степени избежать негативных последствий, которые могут быть вызваны иррациональными рынками и необоснованными инвестиционными целями. Через объективные количественные модели рыночные колебания могут быть точно зафиксированы для получения избыточной доходности.