Тема: Проблемы и перспективы совершенствования НДС в Китае и России

Закажите новую по вашим требованиям

Представленный материал является образцом учебного исследования, примером структуры и содержания учебного исследования по заявленной теме. Размещён исключительно в информационных и ознакомительных целях.

Workspay.ru оказывает информационные услуги по сбору, обработке и структурированию материалов в соответствии с требованиями заказчика.

Размещение материала не означает публикацию произведения впервые и не предполагает передачу исключительных авторских прав третьим лицам.

Материал не предназначен для дословной сдачи в образовательные организации и требует самостоятельной переработки с соблюдением законодательства Российской Федерации об авторском праве и принципов академической добросовестности.

Авторские права на исходные материалы принадлежат их законным правообладателям. В случае возникновения вопросов, связанных с размещённым материалом, просим направить обращение через форму обратной связи.

📋 Содержание

1 Теоретические аспекты налога на добавленную стоимость в Китае и

России 8

1.1 Теоретические аспекты определения состава налогоплательщиков и

объектов налогообложения 8

1.2 Теоретические аспекты построения налоговых баз и налоговых

ставок 11

1.3 Теоретические аспекты применения налоговых вычетов и порядок

уплаты НДС 16

1.4 Теоретические аспекты взимания НДС в развитых странах мира 21

2 Сравнительный анализ взимания НДС в Китае и России за период 2015

2017 29

2.1 Анализ поступления основных налогов и сборов в

консолидированный бюджет Китая и России 29

2.1.1 Анализ поступления основных налогов и сборов в

консолидированный бюджет Китая 29

2.1.2 Анализ поступления основных налогов и сборов в

консолидированный бюджет России 32

2.1.3 Преимущества и недостатки взимания НДС в Китае и России: .... 42

2.2 Сравнительный анализ поступлений НДС в бюджет Китая и России 44

2.2.1 Сравнительный анализ поступлений НДС в бюджет Китая 45

2.2.2 Сравнительный анализ поступлений НДС в бюджет России 47

2.3 Анализ поступления НДС в системе экспорта и импорта в Китае и

России 49

3 Пути совершенствования моделей налогообложения НДС в Китае и

России с учетом зарубежного опыта 55

3.1 Перспективы взимания НДС в Китае (с использованием элементов

лучших моделей взимания НДС в мире) 55

3.2 Перспективы взимания НДС в России (с использованием лучших

мировых моделей взимания НДС) 59

Заключение 70

Список использованных источников 76

📖 Введение

Налог на добавленную стоимость (НДС) взимается при продаже товаров на внутреннем рынке, при импорте товаров, предоставлении услуг по переработке и ремонту. НДС в Китае был впервые экспериментально введен в 1979 году. В Российской Федерации налог на добавленную стоимость начали применять с 1 января 1992 года. В настоящее время порядок начисления и взимания налога на добавленную стоимость в КНР регулируется «Временными положениями Китайской Народной Республики о налоге на добавленную стоимость», принятыми 13 декабря 1993 г. Госсоветом КНР.

НДС стал одним из важнейших и самым крупным налогом в китайской налоговой системе. Доход от его сбора занимает свыше 60% дохода от всех налогов, взимаемых в Китае. Этот налог относится к государственным налогам, взимаемым на государственном уровне налоговыми органами. 50% от дохода по сбору НДС отходит к доходам центрального бюджета и 50% относится к местным доходам. НДС, взимаемый при импорте, относится к ведению таможенных органов. Доход от его сбора отходит целиком в центральный бюджет.

Цель данного исследования состоит в выявлении проблем и разработке путей совершенствования взимания налога на добавленную стоимость в Китае и России.

Для достижения указанной цели, необходимо решить следующие задачи:

- изучены теоретические аспекты определения состава налогоплательщиков и объектов налогообложения НДС;

• рассмотрены теоретические аспекты построения налоговых баз и налоговых ставок;

• определены теоретические аспекты применения налоговых вычетов и порядок уплаты НДС;

• представлены теоретические аспекты и порядок взимания НДС в развитых странах мира;

• проведен анализ поступления основных налогов и сборов в консолидированный бюджет Китая и России за период 2015-2017г;

• осуществлен сравнительный анализ поступлений НДС в бюджеты Китая и России;

• сформированы перспективы взимания НДС в Китае и России.

Объектом данного исследования является практика взимания налога на добавленную стоимость в России и в Китае, процессы реформирования НДС и фискальные эффекты проводимых налоговых реформ.

Предмет исследования - отношения субъектов налоговой системы (государства и налогоплательщиков - юридических лиц) по поводу взимания налога на добавленную стоимость в пользу государства в Китае и России.

Степень научной разработанности проблемы. Существенный вклад в изучение проблем налоговой политики, налогообложения, в т.ч. в отношении физических лиц, внесли отечественные практические деятели и ученые- экономисты: И. А Майбуров, С. В. Барулин, Л. И. Гончаренко, В. Г. Пансков, Д. Г. Черник, и другие.

Теоретическая основа дипломной работы - современные и классические труды экономистов по проблемам развития налоговой системы Китая и России, налоговой политики, реформирования налога на добавленную стоимость.

Методологическая основа исследования - положения теории налогообложения, диалектическая логика в рамках общей теории систем. В работе использовались общенаучные методы: эмпирического познания (эксперимент, описание, наблюдение), общелогические (синтез и анализ, дедукция и индукция, обобщение, абстрагирование, классификация, моделирование) — и частнонаучные методы (институциональный, категориальный, монографический, структурный анализ, экспертные оценки, статистические группировки, сравнительные сопоставления).

Научная новизна исследования:

• Разработаны направления увеличения поступлений НДС путем безакцептное удержание налога (в некоторых случаях - самостоятельное перечисление налога) в пользу бюджета на стадии перечисления средств поставщику товаров (работ, услуг), позволяющие исключить возможность необоснованного возмещения НДС из бюджета.

• Предложено реформирование АСК НДС-3.

• Унифицированы НДС в пределах ЕАЭС, постепенно приближаясь к единой информационной системе, единым ставкам и механизму взимания.

Практическая значимость исследования состоит в увеличении поступлений в бюджет налога на добавленную стоимость. Осуществляемый сравнительный анализ поступлений НДС в бюджеты Китая и России, позволил прогнозировать перспективы взимания НДС в Китае и России, так как это положительным образом скажется на доходой части бюджета обеих страны.

Структура исследования. Данное исследование состоит из введения, трех глав, заключение, а также списка используемых источников.

✅ Заключение

Налог на добавленную стоимость в Китае был впервые экспериментально введен в 1979 году . В настоящее время порядок начисления и взимания налога на добавленную стоимость в КНР регулируется «Временными положениями Китайской Народной Республики о налоге на добавленную стоимость», принятыми 13 декабря 1993 г . Госсоветом КНР. Внастоящее время НДС стал одним из важнейших и самых крупных налогов в китайской налоговой системе[52]. Доход от его сбора занимает свыше 60% дохода от суммывсех налогов, взимаемых в Китае. НДС относится к государственным налогам, взимаемым налоговыми органами на государственном уровне . 50% дохода по сбору НДС зачисляется в центральный бюджет и 50% зачисляется в местный бюджет. НДС, взимаемый при импорте, относится к ведению таможенных органов. Доход от его сбора отходит целиком в центральный бюджет.

Базовая ставка НДС в России (18%) выше, чем в Китае, а пониженная ставка (10%) распространяются на больший перечень товаров, по сравнению с Китаем.

Например, в РФ пониженные ставки распространяются на медицинские товары, детские товары, на оказания услуг международных перевозок, а в КНР на зерно, растительное масло, природный газ, книги, корма, удобрения, сельскохозяйственные машины, сельскохозяйственную продукция и др . Пониженная ставка НДС в КНР применяется и к предприятиям с малым оборотом.

Еще одной отличительной особенностью является , то , что в РФ объектом налогообложения является передача имущественных прав; передача права собственности на товары, результаты выполненных работ, оказание услуг на безвозмездной основе.

Так же к отличиям в налогообложении НДС в РФ и КНР можно отнести:

• в России налогоплательщики НДС не подразделяются по уровню дохода , а в Китае осуществляется градация налогоплательщиков в зависимости от объема полученной выручки;

• в России весь налог зачисляется в федеральный бюджет, в КНР

большая часть налога, а именно 50 %, идет в федеральный бюджет, а

оставшаяся часть (50 %) в местный бюджет;

• в России существует меньше видов сниженных ставок;

• существенно разнятся налоговый период и сроки уплаты налога в бюджет[53].

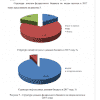

Налоговые доходы КНР за 2015 - 2017 гг . выросли на 4273,5 млрд. юаней или 53,4 %. Основную долю в структуре налоговых доходов составляет налог на добавленную стоимость. Его доля увеличивается с 38,1 % в 2015 г. до 45,9 % в 2017 году. В общей сложности НДС за 2015 - 2017 гг. увеличился на 2588,3 млрд.юаней или 84,9 %.

На втором месте по собираемости налоговых доходов является налог на прибыль, его доля имеется тенденцию к незначительному снижению. Так, в 2015 году его сумма составляла 2619,3 млрд.юаней или 32,7 % в общей структуре налоговых доходов, то к 2017 году его сумма составила 3211,2 млрд.юаней или 26,2 % в общей структуре налоговых доходов. За 2015 - 2017 гг. вырос на 591,8 млрд. юаней или 22,6 %.

Следующим по значимости в структуре налоговых доходов является налога на доходы физических лиц. К 2017 году его увеличение составило 46,5 % (+379,8 млрд.юаней).

Незначительную долю составляет налог на потребление. Его доля к 2017 году незначительно снизилась и составила 1 %.

Сумма остальных налоговых доходов за 2015 - 2017 гг. имеет

тенденцию к росту, так за 2015 - 2016 гг. они выросли на 185,5 млрд. юаней (+13,1 %), а за 2016-2017 гг. - 505,1 млрд.юаней или 31,5 %.

Общая сумма налоговых доходов за 2015 - 2017 гг. в РФ увеличилась на 2410,1 млр .рублей или 34,1 %. Данный рост был обусловлен непосредственных ростом следующих налоговых поступлений за 2015 - 2017 гг.[54]:

• акцизы на 381,7 млрд.рублей или 72,3 %;

• налогу на прибыль - 271 млрд.рублей или 55,1 %;

• НДС - 621,6 млрд.рублей или 254;

• экспортной пошлины на 128,5 млрд.рублей или 67,7 %.

Динамика поступления налога на добавленную стоимость в КНР по темпам значительно превосходит темпы поступления НДС в России. Так, за 2015-2017 гг. динамика поступления НДС в России составила 621,6 млрд.руб., а в Китае 25080,627 млрд.руб. или 84,9 %. Это говорит о том, что практика администрирования НДС в Китайской Народной Республике является более совершенной, на что следует обратить РФ...