Тема: Проблемы и перспективы совершенствования камерального налогового контроля в РФ

Закажите новую по вашим требованиям

Представленный материал является образцом учебного исследования, примером структуры и содержания учебного исследования по заявленной теме. Размещён исключительно в информационных и ознакомительных целях.

Workspay.ru оказывает информационные услуги по сбору, обработке и структурированию материалов в соответствии с требованиями заказчика.

Размещение материала не означает публикацию произведения впервые и не предполагает передачу исключительных авторских прав третьим лицам.

Материал не предназначен для дословной сдачи в образовательные организации и требует самостоятельной переработки с соблюдением законодательства Российской Федерации об авторском праве и принципов академической добросовестности.

Авторские права на исходные материалы принадлежат их законным правообладателям. В случае возникновения вопросов, связанных с размещённым материалом, просим направить обращение через форму обратной связи.

📋 Содержание

1 Теоретические основы организации камерального налогового контроля в

России 9

1.1 Теоретико-методологические основы организации камеральной

налоговой проверки 9

* <

1.2 Принципы функционирования системы электронного контроля при

камеральной проверке 26

1.3 Теоретические и технологические основы организации камеральной

налоговой проверки по НДС 35

2 Анализ эффекта внедрения автоматической системы контроля в процесс

реализации камерального налогового контроля по НДС 63

2.1 Влияние Автоматической системы контроля на реализацию камерального

налогового контроля по НДС 63

2.2 Анализ камерального контроля по НДС на территории Свердловской

области до и после введения Автоматической системы контроля 70

2.3 Ключевые проблемы реализации камерального налогового контроля по

НДС :......... 100

3 Основные направления совершенствования камерального налогового

контроля по НДС 112

3.1 Направления совершенствования камерального налогового контроля по

НДС 112

3.2 Оценка возможных эффектов при внедрении предлагаемых предложений

по совершенствованию системы камерального контроля 125

Заключение 134

Список использованных источников 137

📖 Введение

Обоснование эффективных путей совершенствования механизма налогообложения НДС с целью решения поставленных вопросов потребовало проведения данного научного исследования.

Целью работы является изучение проблем взимания налога на добавленную стоимость, анализ современных методов камерального контроля, и разработка направлений совершенствования администрирования налога на добавленную стоимость в Российской Федерации. Для достижения целей были поставлены следующие задачи:

1. Проанализировать теоретические и методологические основы организации камеральной налоговой проверки,

2. Проанализировать и описать принципы функционирования системы электронного контроля при камеральной проверке,

3. Проанализировать влияние автоматической системы контроля на реализацию камерального налогового контроля по НДС, на территории Свердловской области,

4. Выявить ключевые проблемы реализации камерального налогового контроля по НДС,

5. Предложить организационно-правовые мероприятия по совершенствованию контрольной работы налоговых органов с учетом последних изменений налогового законодательства, а также решения технического и методического характера.

Объектом исследования является налог на добавленную стоимость.

Предметом исследования является процесс камерального контроля посредством электронных методов при проведении камеральной налоговой проверки деклараций по НДС. • *

Степень научной разработанности проблемы. Существенный вклад в разработку теоретических основ налогообложения в целом и НДС в частности, внесли такие ученые как И.А. Майбуров, С.В. Барулин, Г.А. Волкова, О.В. Врублевская, Л.И. Гончаренко, Л.П. Павлова, В.Г. Пансков, А.Б. Паскачев, Г.Б. Поляк, М.В. Романовский, А.М. Соколовская, Д.Г. Черник, В.Г. Князев, и другие.

Научная новизна исследования:

Научная новизна исследования заключается в следующих положениях и результатах:

- Отсутствуют законодательные нормы препятствующее появлению налогового «разрыва», а также система превентивных мер по работе с

налогоплательщиками, использующими фирмы-однодневки в своей деятельности. Предложены способы восполнения правого пробела в данном вопросе, также автором описаны некоторые меры по противодействию регистрации предприятий, - потенциально формирующих налоговый «разрыв».

ч в результате исследования установлена зависимость сум*мо'вого выражения налогового разрыва от количества зарегистрированных фирм- однодневок на территории субъекта федерации. Предложены меры по сокращению числа «анонимных» организаций, а также некоторые методы работы с физическими лицами при регистрации предприятий.

Практическая значимость исследования состоит в разработке методов совершенствования процесса камерального контроля реализация которых приведет к увеличению поступлений в бюджет налога на добавленную стоимость.

Методологической основой исследования являются общенаучные и частнойаучные методы познания, в том числе: сравнительно - правовой, системно-структурный, формально — логический, метод техникоюридического анализа и другие методы, используемые в ходе правовых исследований. Использование данных методов познания позволило изучить рассматриваемые объекты в целостности, взаимосвязи, всесторонне и объективно.

Структура и объем диссертационной работы, цель и задачи исследования определили структуру работы, которая состоит из введения, трех глав, заключения и списка использованных источников,48 рисунков,3 таблицы. Библиографический список включает 68 источников...

✅ Заключение

исполняли свои налоговые обязательства. Существующая с начала 2000-ых годов проблема с использованием в деятельности фирм- однодневок постепенно находит свое решение в автоматизации процесса камерального контроля, а также внедрением «умного контроля» за исполнением налоговых обязательств.

Однако только внедрения автоматизированных систем сопровождения - недостаточно. Использование таких программ позволяет выявлять сферы возможных налоговых правонарушений и определять потенциальный размер доначислений, следовательно, позволяя сконцентрировать внимание на соответствующих направлениях для проведения проверки. Но проблему применения незаконных налоговых вычетов, или незаконного возмещения одной автоматизацией решить невозможно. Нужен комплексный подход из совокупности технических, юридических, методологических и социологических решений который будет способствовать формированию чистой налоговой среды не только в регионе, но и на федеральном уровне.

Применение лишь одного из вышеназванных направлений будет способствовать перекосу ситуации в резко-авторитарную политику «закручивания гаек» либо в резко-либеральную, при которой авторитет ФНС России может быть потерян окончательно.

В работе рассмотрены несколько способов повышения эффективности камерального контроля. Отдельное внимание уделено детальному рассмотрению работы автоматизированной системы контроля за 134

уплатой НДС, а также показателей эффективности внедрения системы АСК - НДС2. , , .

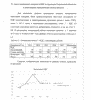

С введением в опытно-промышленную эксплуатацию данной системы сумма уплаченного и доначисляемого налога неуклонно растет с каждым кварталом. Оценив результаты контрольной деятельности УФНС России по Свердловской области за период с 2013 по 2018 годы, авторами сделан прогноз до 2020 года который отражает негативный, ожидаемый и позитивный результат деятельности контрольного блока налоговых органов.

Исследуя проблему эффективности камерального контроля авторами сделан вывод о необходимости внесений изменений в ряд статей НК РФ, с целью фильтрования вновь регистрируемых организаций, кроме того, авторы считают необходимым увеличить прозрачность проведения камерального контроля с целью увеличения социальной и экономической ответственности бизнеса за свои действия.

Использование риск-бриентированного подхода, несомненно, дает свои плоды в части адресности проведения камеральных проверок, и, в то же время, всеобъемлющего масштаба контроля за правильным исчислением налоговых обязательств. Дальнейшее использование и совершенствование автоматизированных систем контроля, позволит снизить нагрузку на территориальные налоговые органы при проведении камеральных проверок, а также будет способствовать доверительным отношениям бизнеса и ФНС при отказе от применения схем уклонения от налогообложения.

Так же, следует отметить, что любая система контроля будет неэффективна без системного подхода к профилактике налоговых правонарушений. Сегодня, система профилактических мероприятий в Федеральной налоговой службе практически отсутствует, а инициатива на местах не получает развития ввиду низкой эффективности. Исходя из этого можно утверждать, что для повышения эффективности камерального

контроля налоговым органам требуется разработать систему профилактических мер, усилить контроль за регистрационными действиями, применять адресный подход к проверяемым налогоплательщикам, проводить более либеральную и превентивную политику в отношении уже действующих организации.