Тема: Совершенствование информационного и аналитического обеспечения налоговых проверок (на примере ИФНС России по г. Москве)

Закажите новую по вашим требованиям

Представленный материал является образцом учебного исследования, примером структуры и содержания учебного исследования по заявленной теме. Размещён исключительно в информационных и ознакомительных целях.

Workspay.ru оказывает информационные услуги по сбору, обработке и структурированию материалов в соответствии с требованиями заказчика.

Размещение материала не означает публикацию произведения впервые и не предполагает передачу исключительных авторских прав третьим лицам.

Материал не предназначен для дословной сдачи в образовательные организации и требует самостоятельной переработки с соблюдением законодательства Российской Федерации об авторском праве и принципов академической добросовестности.

Авторские права на исходные материалы принадлежат их законным правообладателям. В случае возникновения вопросов, связанных с размещённым материалом, просим направить обращение через форму обратной связи.

📋 Содержание

Мы выяснили, что российская модель проведения проверок налогового контроля несколько отличается от зарубежной: в Российской Федерации существует два основных вида контроля – камеральная проверка и выездная проверка, тогда как в других странах, в основном, преобладает налоговый аудит - своеобразный симбиоз двух вышеназванных проверок.

Камеральная проверка, выступая основой выездной проверки, проводится на основе налоговой декларации и документов, истребованных в ходе этого контроля, на территории налогового органа, длительностью не более 3-х месяцев. Для начала проведения контроля не требуется специального разрешения, а по итогу, за неимением нарушений, не составляется никакой документации.

Выездной контроль со стороны налогового органа совершенно противоположен камеральному как в количественном, так и в качественном выражении. Данный вид проверки является достаточно затратным мероприятием: человеческие, материальные, временные ресурсы. Проверка проводится на территории налогоплательщика 2 месяца, за исключением некоторых случаев, когда она может быть продлена на 6 месяцев, на основе решения руководителя налогового органа. Полномочия налоговых инспекторов весьма разнообразны: инвентаризация, осмотр, выемка документов, проверка первичной документации, привлечение третьих лиц и другие способы выявления недобросовестности налогоплательщиков. Проверка завершается составлением справки, а спустя два месяца – актом налоговой проверки.

Как известно, на сегодняшний день одной из главных задач перед налоговым

органами нашей страны стоит задача выстраивания партнерских взаимоотношений с налогоплательщиками. Информатизация налоговых отношений значительно облегчает этот процесс взаимодействия, а также помогает налоговым органам в своей деятельности. Различные программные продукты, рассмотренные в работе, являются неотъемлемой частью функционирования налогового администрирования нашей страны. Основными программами, используемыми в ФНС, являются: АИС «Налог-3», АСК «НДС-2», АСК «НДС-3», ПИК «НДС», Lotus Notes, программы предпроверочного анализа.

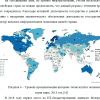

По уровню информатизации наша страна занимает четвертое место, уступая Северным странам, Америке и Западным странам, уровень проникновения интернет-технологий у каждой из них соответственно: 92%, 89%, 80% и 72%. Несмотря на это, ФНС России за последнее время активно внедряет технологии в свою деятельность, предлагая налогоплательщикам широкий спектр онлайн-услуг, представленных на ее официальном сайте: постановка на учет, подача декларации и уплата налогов, получение сведений из государственных реестров, проверка своего бизнеса на индикатор рисков, представление отчетности в режиме онлайн. Следует отметить, что именно в ФНС самый высокий уровень информатизации технологий по нашей стране, следом расположились ПФР и Минкомсвязь. Таким образом, можно предположить, что если такой уровень модернизации IT-технологий в нашей стране сохранится, через несколько лет отставание от передовых стран в данной сфере сократится.

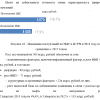

За исследуемый период прослеживается тенденция к увеличению налоговых доходов в БС РФ, за 2018 год в консолидированный бюджет поступило около 20 трлн рублей, что на 31,2% больше в сравнении с 2016 годом. Рост денежных средств от фискальных платежей обусловлен различными факторами и зависит от вида налогов. Основу поступлений составили несколько видов налогов: НДПИ, НДС, налог на прибыль организаций, НДФЛ, их совокупная доля составила 82%.

В целом налоговые сборы по каждому виду налогов заметно возрастали. Фискальные платежи от добычи полезных ископаемых на протяжении исследуемого периода стабильно насыщали бюджет наибольшим количеством денежных средств, что связано со спецификой данной сферы экономической деятельности. Резкий скачек поступлений от налога связан с повышением основных ставок, а также увеличением цен на нефть в среднем на 25%.

Рост поступлений по налогу на прибыль организаций обеспечен естественными факторами, такими как: увеличение прибыли прибыльных организаций, законодательный фактор и т.д.

Налог на добавленную стоимость, учитывая его специфику, представляет для налогоплательщиков множество возможностей для различных махинаций. Именно этому на протяжении долгого времени ФНС пыталась противостоять, и в этом направлении велись работы по информатизации налоговых проверок. Таким образом был разработан программный продукт «АСК НДС-3», позволяющий проводить точечный анализ плательщиков налога, их документации и контрагентов. В связи с этим в 2018 году заметен небольшой рост возмещений НДС, и значительное увеличение поступлений по нему.

Эффективность налогового контроля имеет переменчивый характер: при увеличении количества камеральных проверок – их результативность снижается; выездные проверки напротив – уменьшаются в количестве, при повышении их качества. Интересно заметить, что, уменьшение количества ВНП без потери их эффективности стало возможным благодаря применению аналитических средств, позволяющих проводить всесторонний анализ деятельности организаций еще до начала какой-либо проверки.

В части задолженности по налогам и сборам лидирует НДС, далее располагаются региональные налоги и сборы. «Лидерами» в части задолженности по налоговым платежам в течение исследуемого периода выступают субъекты торговой и строительной экономической деятельности.

Помимо камеральных и выездных проверок, у ФНС есть полномочия и на другие виды контроля. Например, налоговый контроль цен обеспечил дополнительные поступления денежных средств в БС РФ в размере 4,6 млрд рублей. Данный вид проверки позволяет выявлять взаимозависимость между налогоплательщиками и пресекать возможность умышленного завышения/занижения цен, тем самым нарушая законодательство о налогах и сборах. С 2016 года на ФНС возложена обязанность по осуществлению валютного контроля. В 2018 году, по сравнению с 2017 годом поступления увеличились в 2,2 раза и составили около 2 млрд рублей. Также значительные поступления обеспечивались контролем в области проверки контрольно-кассовой техники, обеспечением процедур банкротства и благодаря взысканию задолженности.

При рассмотрении информатизации налоговых проверок, автор заострил внимание на деятельности операторов экономического документооборота, так как использование субъектами хозяйствования в своей деятельности ЭДО является первым шагом на пути к переходу всей экономики страны на новый уровень своего развития – полную информатизацию и цифровизацию деятельности.

Анализ сложившейся ситуации в обеспечении налоговых проверок информационными и аналитическими ресурсами привел к выявлению ряда масштабных проблем, наличие которых снижает уровень проведения и эффективность налоговых проверок:

• Нестабильная работа автоматизированной информационной системы налогообложения физических и юридических лиц;

• Отсутствие законодательного регулирования деятельности многих информационных ресурсов (Личный кабинет, ЭДО, АСК НДС);

• Несовершенство цифрового взаимодействия налоговых органов с другими государственными структурами при проведении налоговых проверок;

• Отсутствие аналогичной АСК «НДС» системы по другим налогам;

• Неполноценность налогового законодательства в части регулирования налогообложения и проведения налогового контроля электронной коммерции.

Автор выделил наиболее важные проблемы в РФ на сегодняшний день и выносит на защиту следующие предложения:

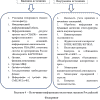

1) введение Федерального Закона «О регулировании деятельности операторов электронного документооборота». Данный нормативно-правовой акт устанавливает единую терминологию, определяет субъектов ЭДО, выделяет основные обязанности и функции операторов ЭДО, утверждает обязательные реквизиты электронных документов, устанавливает форматы технологических документов и обязывает всех операторов ЭДО в установленные сроки устранить «роуминг» между различными операторами;

2) создание системы межведомственного взаимодействия государственных структур на основе ЭДО при проведении масштабных ВНП. Основная идея данного предложения состоит в формировании координационного комитета, состоящего из представителей различных государственных структур во главе с прокурором, которые будут, в соответствии с план-графиком, проводить расследование крупных фискальных налоговых проверок. Основанием проведения такого вида проверок будет выступать анализ отдела ВНП ФНС РФ в части предполагаемых доначислений по итогу проверки и, соответственно, направления запроса органам МВД РФ.

В каждом государстве возникает задача строительства такой национальной налоговой системы, которая упростила бы налоговое администрирование и, одновременно, была готова реагировать на новые вызовы, как, например, возникновение цифровой экономики. Необходимо стремиться решать существующие проблемы обеспечения налогового контроля информационными и аналитическими ресурсами для эффективного и результативного итога налоговых проверок.

📖 Введение

В целях повышения эффективности, скорости и снижения рисков деятельность налоговой службы почти полностью переходит на автоматизацию и информатизацию повседневной работы. Главная задача внедрения информационных технологий в налоговое администрирование – это обеспечение неотвратимости исполнения обязанности налогоплательщиков по уплате налогов, а также попытка сделать налогообложение прозрачнее с помощью новейших технологий.

В условиях развития глобального информационного общества и цифровой экономики рассматриваемые вопросы электронного взаимодействия федеральных органов исполнительной власти, системы электронного взаимодействия в целом требуют теоретических и научных исследований, а также разработки практических решений и предложений по совершенствованию системы электронного взаимодействия.

Актуальность выбранной темы исследования обуславливается возрастающей ролью информационных и аналитических ресурсов деятельности налоговых органов, обеспечения ими налоговых проверок, а также существованием ряда разносторонних проблем, нуждающихся в углубленном анализе и изучении.

Объектом исследования выступают информационные и аналитические ресурсы в обеспечении налоговых проверок.

Предмет исследования представляет собой систему экономических отношений, касающихся информационно-аналитического обеспечения налогового администрирования, в частности налоговых проверок, при формировании информационного общества и развитии цифровой экономики.

Цель выпускной квалификационной работы состоит в модернизации комплекса информационного и аналитического обеспечения налоговых проверок в Российской Федерации на основе совокупности выявленных проблем, препятствующих эффективному проведению фискальных проверок при использовании информационных технологий.

Данная цель реализуется с помощью следующих задач:

1) Рассмотреть существующие формы, классификацию и методы налоговых проверок в Российской Федерации;

2) Изучить современные виды и назначение информационного и аналитического обеспечения налоговых проверок в Российской Федерации;

3) Исследовать и провести анализ практики уровня проникновения информационных технологий при проведении фискального контроля в зарубежных странах;

4) Проанализировать эффективность налоговых проверок и уровня собираемости налоговых платежей в бюджетную Систему РФ (2016 - 2018гг.);

5) Оценить современный уровень развития электронного документооборота в системе электронного государства РФ с последующим выделением основных проблем информационного и аналитического обеспечения налоговых проверок;

6) Обосновать необходимость разработки и введения законодательства, регулирующего деятельность операторов электронного документооборота в условиях развития цифровой экономики;

7) Обосновать целесообразность создания системы межведомственного сотрудничества государственных органов, а именно – формирования координационного комитета в условиях взаимодействия при проведения контрольных мероприятий.

Методологическую основу исследования составляют общенаучный метод системного и сравнительного анализа, конкретно-научный метод, заключающийся в получении достоверных сведений и их первичной обработке, а также формально-юридический метод. Выбор данных методов исследования обусловлен необходимостью изучения правовых и теоретических положений, зарубежного опыта и обработки полученной информации, на основе которых выстраивается система обеспечения налоговых проверок различными ресурсами.

Нормативной базой исследования выступили общепризнанные нормы информационного, административного, гражданского и налогового права, международные исследования Организации экономического сотрудничества и развития, положения федеральных законов, различных нормативно-правовых актов.

Выпускная квалификационная работа состоит из введения, трех глав, заключения и списка литературы.

Первая глава «Теоретические основы проведения налоговых проверок в Российской Федерации» включает в себя исследование основных форм налоговых проверок, изучения современных информационно-аналитических ресурсов фискального контроля, а также опыт информатизации зарубежных стран .

Вторая глава «Эффективность налоговых проверок на современном этапе информатизации деятельности налоговых органов» состоит из практической части анализа собираемости налогов, эффективности налогового контроля за последние три года, а также изучения деятельности операторов электронного документооборота в РФ.

Третья глава «Развитие информационного и аналитического обеспечения налоговых проверок в Российской Федерации» выделяет принципиальные проблемы обеспечения налоговых проверок информационными ресурсами, а также обосновывает целесообразность предлагаемых предложений.

✅ Заключение

Мы выяснили, что российская модель проведения проверок налогового контроля несколько отличается от зарубежной: в Российской Федерации существует два основных вида контроля – камеральная проверка и выездная проверка, тогда как в других странах, в основном, преобладает налоговый аудит - своеобразный симбиоз двух вышеназванных проверок.

Камеральная проверка, выступая основой выездной проверки, проводится на основе налоговой декларации и документов, истребованных в ходе этого контроля, на территории налогового органа, длительностью не более 3-х месяцев. Для начала проведения контроля не требуется специального разрешения, а по итогу, за неимением нарушений, не составляется никакой документации.

Выездной контроль со стороны налогового органа совершенно противоположен камеральному как в количественном, так и в качественном выражении. Данный вид проверки является достаточно затратным мероприятием: человеческие, материальные, временные ресурсы. Проверка проводится на территории налогоплательщика 2 месяца, за исключением некоторых случаев, когда она может быть продлена на 6 месяцев, на основе решения руководителя налогового органа. Полномочия налоговых инспекторов весьма разнообразны: инвентаризация, осмотр, выемка документов, проверка первичной документации, привлечение третьих лиц и другие способы выявления недобросовестности налогоплательщиков. Проверка завершается составлением справки, а спустя два месяца – актом налоговой проверки.

Как известно, на сегодняшний день одной из главных задач перед налоговым

органами нашей страны стоит задача выстраивания партнерских взаимоотношений с налогоплательщиками. Информатизация налоговых отношений значительно облегчает этот процесс взаимодействия, а также помогает налоговым органам в своей деятельности. Различные программные продукты, рассмотренные в работе, являются неотъемлемой частью функционирования налогового администрирования нашей страны. Основными программами, используемыми в ФНС, являются: АИС «Налог-3», АСК «НДС-2», АСК «НДС-3», ПИК «НДС», Lotus Notes, программы предпроверочного анализа.

По уровню информатизации наша страна занимает четвертое место, уступая Северным странам, Америке и Западным странам, уровень проникновения интернет-технологий у каждой из них соответственно: 92%, 89%, 80% и 72%. Несмотря на это, ФНС России за последнее время активно внедряет технологии в свою деятельность, предлагая налогоплательщикам широкий спектр онлайн-услуг, представленных на ее официальном сайте: постановка на учет, подача декларации и уплата налогов, получение сведений из государственных реестров, проверка своего бизнеса на индикатор рисков, представление отчетности в режиме онлайн. Следует отметить, что именно в ФНС самый высокий уровень информатизации технологий по нашей стране, следом расположились ПФР и Минкомсвязь. Таким образом, можно предположить, что если такой уровень модернизации IT-технологий в нашей стране сохранится, через несколько лет отставание от передовых стран в данной сфере сократится.

За исследуемый период прослеживается тенденция к увеличению налоговых доходов в БС РФ, за 2018 год в консолидированный бюджет поступило около 20 трлн рублей, что на 31,2% больше в сравнении с 2016 годом. Рост денежных средств от фискальных платежей обусловлен различными факторами и зависит от вида налогов. Основу поступлений составили несколько видов налогов: НДПИ, НДС, налог на прибыль организаций, НДФЛ, их совокупная доля составила 82%.

В целом налоговые сборы по каждому виду налогов заметно возрастали. Фискальные платежи от добычи полезных ископаемых на протяжении исследуемого периода стабильно насыщали бюджет наибольшим количеством денежных средств, что связано со спецификой данной сферы экономической деятельности. Резкий скачек поступлений от налога связан с повышением основных ставок, а также увеличением цен на нефть в среднем на 25%.

Рост поступлений по налогу на прибыль организаций обеспечен естественными факторами, такими как: увеличение прибыли прибыльных организаций, законодательный фактор и т.д.

Налог на добавленную стоимость, учитывая его специфику, представляет для налогоплательщиков множество возможностей для различных махинаций. Именно этому на протяжении долгого времени ФНС пыталась противостоять, и в этом направлении велись работы по информатизации налоговых проверок. Таким образом был разработан программный продукт «АСК НДС-3», позволяющий проводить точечный анализ плательщиков налога, их документации и контрагентов. В связи с этим в 2018 году заметен небольшой рост возмещений НДС, и значительное увеличение поступлений по нему.

Эффективность налогового контроля имеет переменчивый характер: при увеличении количества камеральных проверок – их результативность снижается; выездные проверки напротив – уменьшаются в количестве, при повышении их качества. Интересно заметить, что, уменьшение количества ВНП без потери их эффективности стало возможным благодаря применению аналитических средств, позволяющих проводить всесторонний анализ деятельности организаций еще до начала какой-либо проверки.

В части задолженности по налогам и сборам лидирует НДС, далее располагаются региональные налоги и сборы. «Лидерами» в части задолженности по налоговым платежам в течение исследуемого периода выступают субъекты торговой и строительной экономической деятельности.

Помимо камеральных и выездных проверок, у ФНС есть полномочия и на другие виды контроля. Например, налоговый контроль цен обеспечил дополнительные поступления денежных средств в БС РФ в размере 4,6 млрд рублей. Данный вид проверки позволяет выявлять взаимозависимость между налогоплательщиками и пресекать возможность умышленного завышения/занижения цен, тем самым нарушая законодательство о налогах и сборах. С 2016 года на ФНС возложена обязанность по осуществлению валютного контроля. В 2018 году, по сравнению с 2017 годом поступления увеличились в 2,2 раза и составили около 2 млрд рублей. Также значительные поступления обеспечивались контролем в области проверки контрольно-кассовой техники, обеспечением процедур банкротства и благодаря взысканию задолженности.

При рассмотрении информатизации налоговых проверок, автор заострил внимание на деятельности операторов экономического документооборота, так как использование субъектами хозяйствования в своей деятельности ЭДО является первым шагом на пути к переходу всей экономики страны на новый уровень своего развития – полную информатизацию и цифровизацию деятельности.

Анализ сложившейся ситуации в обеспечении налоговых проверок информационными и аналитическими ресурсами привел к выявлению ряда масштабных проблем, наличие которых снижает уровень проведения и эффективность налоговых проверок:

• Нестабильная работа автоматизированной информационной системы налогообложения физических и юридических лиц;

• Отсутствие законодательного регулирования деятельности многих информационных ресурсов (Личный кабинет, ЭДО, АСК НДС);

• Несовершенство цифрового взаимодействия налоговых органов с другими государственными структурами при проведении налоговых проверок;

• Отсутствие аналогичной АСК «НДС» системы по другим налогам;

• Неполноценность налогового законодательства в части регулирования налогообложения и проведения налогового контроля электронной коммерции.

Автор выделил наиболее важные проблемы в РФ на сегодняшний день и выносит на защиту следующие предложения:

1) введение Федерального Закона «О регулировании деятельности операторов электронного документооборота». Данный нормативно-правовой акт устанавливает единую терминологию, определяет субъектов ЭДО, выделяет основные обязанности и функции операторов ЭДО, утверждает обязательные реквизиты электронных документов, устанавливает форматы технологических документов и обязывает всех операторов ЭДО в установленные сроки устранить «роуминг» между различными операторами;

2) создание системы межведомственного взаимодействия государственных структур на основе ЭДО при проведении масштабных ВНП. Основная идея данного предложения состоит в формировании координационного комитета, состоящего из представителей различных государственных структур во главе с прокурором, которые будут, в соответствии с план-графиком, проводить расследование крупных фискальных налоговых проверок. Основанием проведения такого вида проверок будет выступать анализ отдела ВНП ФНС РФ в части предполагаемых доначислений по итогу проверки и, соответственно, направления запроса органам МВД РФ.

В каждом государстве возникает задача строительства такой национальной налоговой системы, которая упростила бы налоговое администрирование и, одновременно, была готова реагировать на новые вызовы, как, например, возникновение цифровой экономики. Необходимо стремиться решать существующие проблемы обеспечения налогового контроля информационными и аналитическими ресурсами для эффективного и результативного итога налоговых проверок.