Тема: СОВРЕМЕННЫЕ ТЕНДЕНЦИИ РЫНКА ИПОТЕЧНОГО КРЕДИТОВАНИЯ В РОССИИ: ПРОБЛЕМАТИКА И ПЕРСПЕКТИВЫ РАЗВИТИЯ

Закажите новую по вашим требованиям

Представленный материал является образцом учебного исследования, примером структуры и содержания учебного исследования по заявленной теме. Размещён исключительно в информационных и ознакомительных целях.

Workspay.ru оказывает информационные услуги по сбору, обработке и структурированию материалов в соответствии с требованиями заказчика.

Размещение материала не означает публикацию произведения впервые и не предполагает передачу исключительных авторских прав третьим лицам.

Материал не предназначен для дословной сдачи в образовательные организации и требует самостоятельной переработки с соблюдением законодательства Российской Федерации об авторском праве и принципов академической добросовестности.

Авторские права на исходные материалы принадлежат их законным правообладателям. В случае возникновения вопросов, связанных с размещённым материалом, просим направить обращение через форму обратной связи.

📋 Содержание

1. Теоретические и методологические аспекты ипотечного кредитования 7

1.1 Теоретические основы ипотечного кредитования 7

1.2 Организация механизма ипотечного кредитования 15

1.3 Особенности функционирования разных моделей ипотечного

кредитования 20

1.4 Характеристика ипотечного рынка в России 25

2. Анализ ипотечного кредитования на примере АО «Газпромбанк» 37

2.1 Характеристика банка и анализ финансовых показателей его деятельности 37

2.2 Ипотечный портфель АО «Газпромбанк»: структура и особенности

управления 46

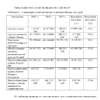

2.3 Сравнение ипотечных программ АО «Газпромбанк» и его основных конкурентов 50

3. Проблемы и перспективы ипотечного кредитования в России 67

3.1 Современные проблемы и направления совершенствования ипотечного

кредитования России 67

3.2 Разработка мероприятий по совершенствованию ипотечного

кредитования в АО «Газпромбанк» 74

Заключение 87

Список использованных источников

📖 Введение

Ипотечный кредит - это форма финансовых отношений, в которой залог, то есть ипотека, служит гарантией возврата заемщиком денежных средств кредитору [16].

Плюсы и минусы этого способа решения жилищных проблем каждый оценивает самостоятельно. Однако главным недостатком ипотечного кредита является «переплата» за квартиру, которая может достигать 100 процентов и более (проценты по ипотечному кредиту, и ежегодные суммы обязательного страхования), а также дополнительные расходы заемщика в процессе получения ипотечного кредита в виде оплаты услуг оценочной компании и нотариуса.

В зависимости от банка и объекта недвижимости, на покупку которого выдается ипотечный кредит, могут предъявляться дополнительные требования к заемщику, такие как наличие регистрации, определенный стаж работы на одном месте, возможность представить поручителей по кредиту и т.д. Поэтому найти оптимальное соотношение между преимуществами и недостатками ипотеки каждому необходимо самостоятельно. Возможно, не лишним будет ознакомление с альтернативами ипотеки как способом решения жилищных проблем.

Развитие ипотечного бизнеса позитивно сказывается на развитии реального сектора экономики. Ипотека способствует реализации построенных домов, рост же строительства вызывает оживление в 3

производстве строительных материалов и конструкций, строительного и дорожного машиностроения и т.д. Промышленное ипотечное кредитование дает возможность модернизировать производства, что приводит к повышению качества и конкурентоспособности продукции и, следовательно, к увеличению экономического потенциала страны.

Жилищная проблема в России, обострившаяся в условиях перехода к рыночной экономике, вызвала потребность в новых научных подходах к ее решению. Важным изменением государственной жилищной политики стала ориентация на развитие ипотечного кредитования. Тем самым государственная жилищная политика приобрела существенно большую социальную базу, поскольку благодаря ипотеке улучшение жилищных условий станет возможным для широких слоев населения, и, прежде всего среднего класса. В мировой финансовой практике ипотечное кредитование получило широкое распространение.

Создание и развитие ипотечного кредитования будет способствовать формированию более цивилизованной, устойчивой банковской системы, которая бы отвечала принятым в мире представлениям о роли и месте банков в экономической жизни страны.

Таким образом, исследование механизма ипотечного кредитования на сегодняшний день, достаточно актуально. Ведь помимо экономической роли, ипотечное кредитование выполняет еще немаловажные социальные функции.

Тем не менее, в экономическом аспекте у ипотечного кредитования имеется наряду с большими перспективами и существенные проблемы. Решить эти проблемы непросто, но, с другой стороны, не делая попыток к их решению, невозможно повысить эффективность ипотечного кредитования. Все вышесказанное еще раз подтверждает актуальность и практическую значимость темы курсовой работы.

Целью данного исследования является изучение теоретических и практических основ ипотечного кредитования, а также анализ ипотечного кредитования в АО «Газпромбанк» и разработка мероприятий по его совершенствованию.

В соответствии с поставленной целью были выдвинуты следующие задачи:

• обосновать теоретические подходы развития ипотечного кредитования в России;

• выявить особенности функционирования механизма ипотечного кредитования в России;

• сформулировать и разработать предложения по совершенствованию существующей системы ипотечного кредитования в АО «Газпромбанк».

Объектом исследования выступает АО «Газпромбанк».

Предметом исследования выступает механизм формирования и развития системы ипотечного жилищного кредитования, а также общественные отношения, возникающие в процессе его осуществления.

Теоретической основой диссертационной работы послужили

исследования ведущих отечественных и зарубежных специалистов в области ипотечного кредитования. В качестве информационной базы для исследования были использованы аналитические обзоры и социологические данные; законодательные и нормативные акты Российской Федерации, а также статьи ведущих экономических журналов и газет; информационные ресурсы сети Интернет.

Исследованность темы. Вопросами кредитования занимались такие авторы, как Багинов О.А., Воронов К.И., Горских И.И., Голованов В., Ендовицкий Д., Иванов В.В., Игнатьев А., Катасонов В.Ю., Козлова Е.П., Кураченкова Н.Ю., Лебедев В., Ложникова А.В., Луговойо В.А., Любомудров Д.В., Марамыгин М.С., Мелкумов Я.Н., Москвин В.А., Мурычев А.В., Некрасов А.Б., Прашутин Н.В., Рожков Ю.В., Старикова Е.Н., Фадейкина й Н.В., Щиборщ К. и другие.

Вопросы ипотеки рассматривались в исследованиях Абалкина Л.И., Глазьева С.Ю., Жигунова И.В., Лимаренко В.И., Пенкиной И.А., Полякова Л.А., Тарасевича Е.И., Цыбуленко З.А., Чащиной Т.Л. и др. В работах указанных авторов рассматриваются вопросы истории и мирового опыта в области ипотеки, а также формирования инструментов для развития строительного комплекса и решения жилищной проблемы. Вместе с тем, в них не рассматривается круг проблем, связанных с развитием инфраструктуры рынка ипотечных услуг, а также практически не рассмотрен внутрихозяйственный аспект развития ипотечных услуг.

Также в процессе написания работы были использованы статьи таких авторов как: Кох Л.В., Хайкин М.М., Боровкова В.А., Перекрестова Л.В., Сазонов С.П. и другие.

Научная новизна исследования заключается в:

• обосновании теоретических подходов развития ипотечного

кредитования в России;

• в анализе проблем и перспектив развития на современном этапе в области ипотечного кредитования;

• формулировке и разработке предложений по совершенствованию существующей системы ипотечного кредитования в АО «Газпромбанк».

Практическая значимость исследования заключается в доведении конкретных теоретических положений до практического внедрения посредством разработки практических выводов и рекомендаций. Основные положения работы создают теоретико-методологическую базу для создания стратегии развития ипотечного жилищного кредитования с целью обеспечения доступности жилья на первичном и вторичном рынке и могут быть применены на практике АО «Газпромбанк».

Структура диссертационной работы.

Диссертационная работа представлена на страницах и включает в

себя введение, три главы, заключение и список использованных источников. Содержит таблиц, рисунков и литературных источников.

✅ Заключение

АО «Газпромбанк» - один из крупнейших универсальных банковских институтов России. Кредитная организация располагает развитой сетью дочерних банков и филиалов, входит в тройку крупнейших банков страны и занимает третье место в списке банков Центральной и Восточной Европы.

Анализ финансовой деятельности и статистические данные за анализируемый период АО «Газпромбанк» свидетельствуют об отсутствии негативных тенденций, способных повлиять на финансовую устойчивость банка в перспективе. Надежности и текущему финансовому состоянию банка можно поставить оценку «хорошо».

По проведенному анализу ипотечного кредитования в АО «Газпром», можно сделать вывод, что в настоящее время банк занимает лидирующие позиции, и находится на третьей месте в рейтинге банков по ипотечному кредитования. При этом можно выделить несколько проблем, решение которых позволит АО «Газпромбанк» усовершенствовать работу, как ипотечного кредитования в банке, так и банка в целом, что отразится на его прибыли.

1. Наличие конкуренции на ипотечном рынке создает проблемы в части привлечения и удержания клиентов.

2. Проблемы организационного характера, связанные с процессом кредитования в АО «Газпромбанк».

4. В ипотечной сделке задействовано большое количество участников, в связи с чем возникают проблемы взаимосвязи инфраструктуры:

4. Что касается проблем кадрового характера, то в АО «Газпромбанк» изначально сложилась нерациональная организация работы сотрудников кредитного отдела. Из-за недостатка специалистов в кредитном отделе отсутствует разделение труда работников. Ипотечным кредитованием в АО «Газпромбанк» занимаются два человека, при этом между ними не происходит распределение обязанностей, а нужно как минимум три: для приема и обработки кредитных заявок; для подготовки договоров по сделке и проведения сделки; для мониторинга выданных кредитов, отслеживания своевременности внесения платежей по кредиту и составления отчетов.

Для решения проблемы наличие конкуренции на ипотечном рынке создает проблемы в части привлечения и удержания клиентов, предлагается снизить первоначальный взнос по кредиту.

Таким образом, ежегодные расходы АО «Газпробанк» будут составлять 25 000 руб. (в квартал в среднем 6 250 руб.).

В свою очередь, можно сделать вывод, что АО «Газпробанк» получит прибыль за квартал в размере 86 899руб., а значит, чистый доход за 3 месяца будет составлять 80 649 руб.

Так же предлагается увеличить срок кредитования до 35 лет для молодых семей. В данном случае если клиент будет покупать квартиру в сумме 3000000 руб. на 35 лет, но с первоначальным взносом, как и в настоящее время, 10 %, АО «Газпробанк» остается в прибыли, а также минимизирует риск, так как, увеличивая срок кредитования, уменьшается постоянный платеж по кредиту.

С целью решения проблемы организационного характера, связанные с процессом кредитования в АО «Газпромбанк», необходимо применение не только лишь скоринговой системы, но и использовать данные из внешних источников - кредитных бюро, локальных баз данных, черных списков отдельных кредиторов, формирование кредитного рейтинга клиентов.

Для уменьшения рисков и потерь предлагаем использовать приемы реструктуризации кредитной задолженности на стадии обслуживания текущих ссуд. Реструктуризация кредита заключается в изменении условий кредитного договора с целью уменьшения нагрузки на заемщика и сокращения величины ежемесячного платежа. В качестве эффективного приема можно выбрать пролонгацию кредита. Пролонгация - это увеличение срока договора, в результате чего снижается плановый ежемесячный платеж, но увеличивается сумма переплаты по кредиту.