Тема: ПРОБЛЕМЫ И МЕТОДЫ ФОРМИРОВАНИЯ ОПТИМАЛЬНОЙ СТРУКТУРЫ ДЕНЕЖНОГО КАПИТАЛА ПРЕДПРИЯТИЯ

Закажите новую по вашим требованиям

Представленный материал является образцом учебного исследования, примером структуры и содержания учебного исследования по заявленной теме. Размещён исключительно в информационных и ознакомительных целях.

Workspay.ru оказывает информационные услуги по сбору, обработке и структурированию материалов в соответствии с требованиями заказчика.

Размещение материала не означает публикацию произведения впервые и не предполагает передачу исключительных авторских прав третьим лицам.

Материал не предназначен для дословной сдачи в образовательные организации и требует самостоятельной переработки с соблюдением законодательства Российской Федерации об авторском праве и принципов академической добросовестности.

Авторские права на исходные материалы принадлежат их законным правообладателям. В случае возникновения вопросов, связанных с размещённым материалом, просим направить обращение через форму обратной связи.

📋 Содержание

Глава 1 Теоретические основы определения оптимальной структуры денежного капитала организации 7

1.1 Сущность и роль структуры капитала как экономического

показателя деятельности организации 7

1.2 Модели и методы формирования рациональной стоимости

структуры функционирующего капитала 12

Глава 2 Анализ структуры денежного капитала на примере ПАО ГМК

«Норильский никель» 23

2.1 Характеристика предприятия и оценка финансовых

показателей его деятельности 23

2.2 Анализ денежных потоков и текущей структуры денежного

капитала компании 36

Глава 3 Проблемы оптимизации структуры денежного капитала на предприятии и пути их решения 46

3.1 Проблемы формирования структуры денежного капитала на

предприятии 46

3.2 Предлагаемые пути оптимизация структуры денежного

капитала ПАО ГМК «Норильский никель» 53

Заключение 65

Список использованной литературы 68

Приложения 73

📖 Введение

Все же, невзирая на очевидные плюсы пользования заемными средствами, любое предприятие не может использовать их неограниченно. Во-первых, компания обязана отвечать нормам законодательной базы, принятым на территории Российской Федерации, согласно которым, компания может быть признана банкротом в том случае, если ее чистые оборотные активы являются отрицательными на протяжении долгого времени. Во-вторых, не стоит забывать о риске возникновения «кассовых разрывов», которые могут привести организацию к неспособности своевременно отвечать по своим обязательствам перед кредиторами.

В случае же, когда речь идет о собственных средствах, ситуация обратная: фактическая стоимость их привлечения всегда выше, а риски банкротства намного ниже. Так как организация, способная полностью или в значительной степени покрывать свои финансовые потребности за счет внутренних источников, получает значительное конкурентное преимущество и благоприятные возможности для роста за счет уменьшения издержек по привлечению дополнительного капитала.

Актуальность данной работы состоит в том, что задача оптимизации структуры капитала одновременно представляет собой ключевую и одну из самых сложных задач, решаемых в области корпоративных финансов. В итоге, цель организации заключается в одновременной минимизации фактической стоимости привлеченных средств и минимизации рисков банкротства.

Целью работы является изучение теоретических основ определения оптимальной структуры денежного капитала предприятия, анализ структуры денежного капитала предприятия на конкретном примере, а также рассмотрение современных проблем оптимизации структуры денежного капитала на предприятии и предложение путей их решения.

Объект исследования - компания ПАО ГМК «Норильский никель».

Предметом исследования будут являться экономические отношения, возникающие в процессе формирования и управления структурой денежного капитала компании ПАО ГМК «Норильский никель».

Для достижения поставленной цели необходимо решить следующие задачи исследования:

• Определить сущность такого экономического показателя, как структура капитала;

• Сформулировать основные положения количественных и качественных методов формирования оптимальной структуры капитала;

• Проанализировать основные финансовые показатели и денежные потоки выбранного объекта исследования;

• На основании разностороннего анализа компании, определить текущую структуру капитала;

• Сформулировать основные проблемы оптимизации структуры капитала на разных уровнях;

• Предложить оптимальные пути решения выявленных проблем.

В качестве методов исследования, в данной работе, будут выступать количественные и качественные методы определения структуры капитала для

ГМК «Норильский никель».

Эмпирической базой исследования данной работы являются профильные нормативно-справочные материалы, а также научные исследования и пособия.

В качестве информационной базы исследования выступает общедоступная информация финансовой истории компании ПАО ГМК «Норильский никель», которая ежегодно публикуется компанией на официальном сайте, а также все исторические факты функционирования компании на национальном и зарубежном рынке.

Степень научной разработанности проблемы формирования оптимальной структуры капитала достаточно высока и основывается на большом количестве фундаментальных работ, затрагивающих в том числе и такие актуальные проблемы, как: выбор моделей, не соответствующих специализированным характеристикам объекта исследования, низкий уровень внедрения научных моделей структуры капитала в практическое использование менеджментами компаний, а также трудность применения некоторых моделей в нестабильных условиях экономики.

Методологическую основу исследования составили классические работы Вильямса, Майерса, Модильяни и Миллера, Рубинштейна, а также работы российских исследователей, таких как Анюхина, Ивашковская, Кокорева, Куприянов, Теплова и прочих.

Научная новизна исследования заключается в применении обновленной шкалы уровней рейтинга и спрэда дефолта, а также выбор в качестве фондового индикатора значение биржевого индекса ММВБ (М1ХЕС), в рамках модели оптимизации структуры капитала WACC.

Практическая значимость исследования состоит в формулировке конкретных прикладных рекомендаций менеджменту исследуемой компании по корректировке показателя ее текущей структуры капитала в сторону оптимальной.

Структура исследования состоит из введения, трех глав и заключения. В первой главе рассматривается структура денежного капитала с точки зрения экономической теории. В первом параграфе главы описывается понятийный аппарат заявленной темы, определим понятия оптимальной структуры капитала и анализ ее стратегической важности. Во втором параграфе рассматриваются существующие количественные и качественные методы, позволяющие определить рациональное значение структуры капитала и их теоретическое обоснование...

✅ Заключение

Целью работы мы ставили рассмотрение теоретического обоснования определения оптимальной структуры денежного капитала предприятия, анализ конкретной структуры денежного капитала предприятия по его финансовой отчетности и формулировку современных проблем оптимизации структуры денежного капитала на предприятии, с разработкой путей их решения.

Объекта исследования стала компанию ПАО ГМК «Норильский никель».

Предметом исследования являлись экономические отношения, возникающие в процессе формирования и управления структурой денежного капитала компании ПАО ГМК «Норильский никель».

Для достижения поставленной цели нами были позитивно решены следующие задачи:

• Определение экономической сущность показателя структуры капитала;

• Формулировка теоретических основ моделей и методов оптимизации структуры капитала;

• Расчет важнейших финансовых показателей компании, и анализ ее денежных потоков, с последующим вычислением текущей структуры капитала;

• Постановка основные проблемы оптимизации структуры капитала;

• Предложение путей решения выявленных проблем.

В первой части работы мы определили понятия оптимальной структуры капитала, а также изучили теоретические обоснования существующих количественных и качественных методов определения оптимальной структуры капитала. С одной стороны, нами было продемонстрировано, что избыточное использование долга, как «более дешевого» источника финансирования компании может привести к внушительным издержкам по финансовой неустойчивости фирмы; так как кредиторы предъявляют для компании с большим показателем финансового рычага завышенные требования по доходности бизнеса. Кроме того, излишнее долговое финансирование может повлечь за собой «кассовые разрывы»: существенное бремя по выплате процентов и суммы долга может не позволить компании вовремя ответить по обязательствам и привести к существенным финансовым потерям, или даже довести до банкротства. С другой стороны, концентрация на финансировании только лишь посредством собственных активов означает недоиспользование того же «более дешевого» заемного капитала, а, следовательно, компания упускает возможность извлечения выгод из эффекта налогового щита. В связи с этим, потенциально перспективные и выгодные для компании проекты будут отклоняться только из-за неприемлемой нормы доходности.

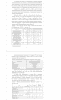

Во второй части работы мы осуществили практический анализ выбранной нами компании. Используя обобщенную консолидированную отчетность ПАО ГМК «Норильский никель». Применяя различные методы анализа, мы изучили активы и пассивы предприятия, охарактеризовали денежные потоки предмета исследования, а также проанализировали общее текущее состояние компании. На основании проведенных расчетов, нами было установлено текущее значение структуры денежного капитала компании, имеющее важнейшее значение для дальнейшего исследования.

Третья часть работы была посвящена определению показателя оптимальной структуры денежного капитала, на основании теоретических принципов количественных методов. Так мы определили показатель оптимальной структуры капитала для компании ПАО ГМК «Норильский никель» по двум моделям: минимизация WACC и максимизация APV.

Согласно модели WACC, мы преследовали основную цель - минимизация средневзвешенных затрат на капитал компании. мы смогли определить оптимальное значение структуры. Следовательно, если компания ставит основной целью для себя минимизацию затрат на капитал, то в стремлении к оптимальному показателю, компании следовало бы уменьшить объем долговой нагрузки в структуре общих активов.

В рамках модели APV главной целью ставилось максимизация рыночной стоимость компании ПАО ГМК «Норильский никель». Для данного условия оптимизации мы отыскали максимальное значение APV. Из рассуждений данного метода следует, что если превалирующая цель компании - максимизация рыночной стоимости, а величина затрат уходит на второй план, то настоящая структура капитала более близка к оптимальной, в сравнении с первым методом.

Суммируя все полученные нами результаты методов исследования, мы можем сделать общий вывод о том, что решение менеджмента компании по управлению структурой капитала обязательно должно быть аналитически обоснованно и должно приниматься на основании различных моделей определения оптимальной структуры капитала. Крайне важной обязанностью управления компании является соотносить все результаты исследований и принимать решение уже на основании обобщенной картины, в зависимости от поставленных первостепенных целей компании. Для нашей работы обобщенная картина представляется следующим образом: оптимальная структура капитала для ПАО ГМК «Норильский никель» находиться в пределах от 35% до 60%. Поэтому, в зависимости от актуальных целей компании, мы рекомендуем, на основе данной работы, управлению ПАО ГМК «Норильский никель» устанавливать показатель структуры капитала в рамках этих значений.