Тема: ИПОТЕЧНОЕ ЖИЛИЩНОЕ КРЕДИТОВАНИЕ, КАК ИНСТРУМЕНТ ПОВЫШЕНИЯ ДОСТУПНОСТИ ЖИЛЬЯ ДЛЯ НАСЕЛЕНИЯ РЕГИОНА (на примере «ВТБ 24» ПАО)

Закажите новую по вашим требованиям

Представленный материал является образцом учебного исследования, примером структуры и содержания учебного исследования по заявленной теме. Размещён исключительно в информационных и ознакомительных целях.

Workspay.ru оказывает информационные услуги по сбору, обработке и структурированию материалов в соответствии с требованиями заказчика.

Размещение материала не означает публикацию произведения впервые и не предполагает передачу исключительных авторских прав третьим лицам.

Материал не предназначен для дословной сдачи в образовательные организации и требует самостоятельной переработки с соблюдением законодательства Российской Федерации об авторском праве и принципов академической добросовестности.

Авторские права на исходные материалы принадлежат их законным правообладателям. В случае возникновения вопросов, связанных с размещённым материалом, просим направить обращение через форму обратной связи.

📋 Содержание

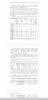

1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ИПОТЕЧНОГО КРЕДИТОВАНИЯ 8

1.1 Понятие и сущность ипотечного кредитования 8

1.2 Модели развития ипотечного кредитования в зарубежных странах 15

1.3 Механизм и особенности ипотечного кредитования в России 33

2. ИССЛЕДОВАНИЕ ОРГАНИЗАЦИИ ИПОТЕЧНОГО КРЕДИТОВАНИЯ В

«ВТБ 24» ПАО 44

2.1 Сравнительный анализ ипотечного портфеля основных кредиторов Алтайского

края 44

2.2 Организационно-финансовая характеристика и организация процесса ипотечного

жилищного кредитования в «ВТБ 24» ПАО 50

2.3 Анализ ипотечного портфеля и положения «ВТБ 24» ПАО на рынке ипотечного

жилищного кредитования Алтайского края 66

3. ИПОТЕЧНОЕ КРЕДИТОВАНИЕ В СИСТЕМЕ МЕР ПО ПОВЫШЕНИЮ

ДОСТУПНОСТИ ЖИЛЬЯ 80

3.1 Выявление необходимости совершенствования ипотечных программ 80

3.2 Обратная ипотека и возможность ее использования в практике деятельности

«ВТБ 24» ПАО 86

ЗАКЛЮЧЕНИЕ 93

БИБЛИОГРАФИЧЕСКИЙ СПИСОК 96

ПРИЛОЖЕНИЕ 103

📖 Введение

Переход российской экономики на рыночный путь развития определил, совершенствование банковской системы, в соответствии с потребностям рыночного хозяйства. Ипотечное кредитование, непосредственно, одно из перспективных направлений развития банковского кредитования, так как ипотека является одним из важнейших инструментов, усиливающих обеспечение кредита. Этот момент имеет для нашей страны особое значение, экономика которой, до настоящего времени, отличается неопределенностью и достаточно высокой степенью риска. Обеспеченные же кредиты, в сравнении с бланковыми, являются более безопасными для банков, поскольку при их невозврате банк может реализовать залог и вернуть свои средства. Таким образом, ипотечное кредитование имеет большое значение непосредственно для функционирования, повышения стабильности и эффективности банковской системы страны.

Вследствие вышеизложенного, исследование механизма ипотечного кредитования, мер по стимулированию развития данного вида кредитования в России достаточно актуально.

Помимо этого следует подчеркнуть, что раньше практически единственной возможностью улучшить жилищные условия было получение государственного жилья и приобретение или строительство жилья за счет собственных сбережений. Ограниченность ресурсов бюджета сконцентрировала внимание государства на решении проблем доступности жилья отдельных групп населения. Основная же часть населения оказалась не в состоянии улучшить собственные жилищные условия в связи с отсутствием необходимых сбережений и возможности их накопления.

Так, анализ ситуации, сложившейся в области жилищной политики, сложный характер жилищных проблем, серьезная зависимость социально-экономической стабильности страны от их решения, необходимость принятия неотложных мер, направленных на кардинальное изменение положения с обеспеченностью населения жильем, требуют принятия комплексных мер, затрагивающих макроэкономику страны, социальную и миграционную политику, строительный сектор, развитие банковских продуктов и многое другое. Решение данной проблемы не может быть достигнуто сразу, для этого требуется длительное время. Поэтому ипотечное кредитование является одним из приоритетных направлений государственной жилищной политики.

Создание системы долгосрочного кредитования обеспечивает взаимосвязь между денежными ресурсами населения, банками, финансово-строительными компаниями и предприятиями стройиндустрии, направляя финансовые средства в реальный сектор экономики.

Другими словами, ипотека содержит в себе огромный потенциал экономического развития кредитной системы. Она позволяет недвижимости превращаться в рабочий капитал, дающий возможность кредиторам получить гарантированный доход, а населению - финансировать покупку жилья.

В зарубежной практике ипотечное кредитование приносит банкам стабильный доход при сравнительно небольших рисках, позволяя наиболее выгодно сочетать интересы населения в улучшении жилищных условий, коммерческих банков и других кредиторов - в эффективной и прибыльной работе, строительного комплекса - в ритмичной загрузке производства и, конечно же, государства, заинтересованного в общем экономическом росте.

Таким образом, можно сделать вывод о том, что проблема развития системы ипотечного кредитования в России является актуальной в социально-экономическом плане...

✅ Заключение

Государство является основополагающим элементом системы ипотечного жилищного кредитования, который выполняет организационную и регулирующую роль.

Изучив мировой опыт, сделан следующий вывод: в настоящее время специалисты выделяют три модели развития ипотечного рынка, получивших широкое распространение в различных странах. Они имеют свои особенности, которые позволяют их четко классифицировать. Мировой опыт свидетельствует о том, что параллельное функционирование нескольких моделей организации ипотечного рынка позволяет обеспечить эффективное развитие системы ипотечного жилищного кредитования. Основная масса стран развивает несколько моделей организации ипотечного рынка. Это обусловлено следующими обстоятельствами. С одной стороны система ипотечного кредитования должна обеспечить доступ к ипотеке широких слоев общества, с другой стороны институты ипотечного рынка должны располагать соответствующей ресурсной базой, которая позволит им выдавать ипотечные кредиты.

На современном этапе развития, существуют следующие типы ипотечных программ и проектов: Федеральные национальные проекты; Региональные ипотечно-жилищные программы; Местные ипотечно-жилищные программы; программы жилищно-кредитных кооперативов; банковские программы; программы ипотечных агентств, строительных компаний.

В работе проведен анализ управления ипотечным кредитованием ВТБ 24. На основании данного анализа были выявлены существенные недостатки:

1. По итогам 2017 года первое место по объему ипотечного портфеля в Алтайском крае (объем приобретенных прав требования мы не учитывали) ожидаемо занял Сбербанк России с совокупным портфелем в размере 16061679781 тыс. руб.

На второй позиции оказалась группа ВТБ с портфелем ипотеки в размере 8035918078 тыс. рублей. Замыкает тройку лидеров Газпромбанк, ипотечный портфель которого по состоянию на 01.04.2018 равен 3809076593 тыс. рублей.

2. Объем просроченной задолженности с начала 2016 года возрос в 1,13 раза с 19,0 млрд. руб. до 21,6 млрд. руб. Наибольший прирост наблюдается по просрочке до 30 дней, а наименьший - свыше 180 дней. В банке должна функционировать отлаженная система предупреждения просрочки. На выдаче кредитных средств клиента подробно информируют о системе оплаты кредита, внесения и списания ежемесячного платежа и прочее.

3. Сравнительный анализ параметров ипотечной сделки между Сбербанком и ВТБ 24 показал, что предоставляемый ипотечный кредит ВТБ 24 является более выгодным для клиента и конкурентоспособным по сравнению с продуктом, предоставляемым ПАО «Сбербанк России». Несмотря на то, что Сбербанк предлагает меньшую процентную ставку по кредиту после регистрации недвижимости, чем ВТБ 24, переплата по кредиту существенна. Однако ВТБ 24 сильно уступает Сбербанку по доли на рынке ипотечного кредитования - стоит прорабатывать программы повышения конкурентоспособности как самого банка, так и собственных ипотечных программ.

4. Ограничения по возрасту - возрастные ограничения для получения наличных средств составляют для женщин 21 - 65 лет, а для мужчин 23 - 65 лет. Стоит проработать программы ипотечного кредитования с повышением возрастного ценза.

Для устранения данных проблем был разработан следующий инструмент: Сокращение возрастных ограничений по ипотечному кредитованию - «обратная ипотека».

Проведен анализ эффективности предлагаемых мероприятий и сделан вывод: внедрение проекта не отразится негативно на доходной части бюджета банка. Все обозначенные расходы банк способен профинансировать из собственных доходов.

Экономический эффект от предложенных мероприятий положителен, значит проект эффективен и принесет ВТБ 24 дополнительную прибыль и повысит конкурентоспособность от реализации разработанного проекта. Особенностью данной программы является то, что недвижимость находится в залоге банка, а это означает, что клиент является полностью платежеспособным.

Окупаемость проекта рассчитан по данным параметрам на 15 лет. На 16 год мы будем нести издержки. На мой взгляд, полученный срок окупаемости крайне выгоден для банка.

Мы осуществили вычисления такие показателей как: NPV, IRR, PP, PI, каждый из четырех показателей принял значение, при котором данный проект выгоден для банка.