Тема: Бухгалтерский учет и анализ заемного капитала

Закажите новую по вашим требованиям

Представленный материал является образцом учебного исследования, примером структуры и содержания учебного исследования по заявленной теме. Размещён исключительно в информационных и ознакомительных целях.

Workspay.ru оказывает информационные услуги по сбору, обработке и структурированию материалов в соответствии с требованиями заказчика.

Размещение материала не означает публикацию произведения впервые и не предполагает передачу исключительных авторских прав третьим лицам.

Материал не предназначен для дословной сдачи в образовательные организации и требует самостоятельной переработки с соблюдением законодательства Российской Федерации об авторском праве и принципов академической добросовестности.

Авторские права на исходные материалы принадлежат их законным правообладателям. В случае возникновения вопросов, связанных с размещённым материалом, просим направить обращение через форму обратной связи.

📋 Содержание

Введение 5

1 Теоретические основы бухгалтерского учета и анализа заемного капитала организации 7

1.1 Роль заемного капитала в деятельности организации 7

1.2 Порядок бухгалтерского учета заемного капитала организации 10

1.3 Теоретические основы анализа заемного капитала 14

2 Бухгалтерский учета долгосрочного и краткосрочного заемного капитала в ПАО «Ростелеком» 18

2.1 Организационно-экономическая характеристика деятельности ПАО «Ростелеком» 18

2.2 Особенности бухгалтерского учета краткосрочного и долгосрочного заемного капитала в ПАО «Ростелеком» 21

2.3 Порядок бухгалтерского учета кредиторской задолженности в ПАО «Ростелеком» 25

3 Анализ заемного капитала и разработка рекомендаций по повышению эффективности его использования в ПАО «Ростелеком» 30

3.1 Анализ динамики и эффективности использования заемного капитала ПАО «Ростелеком» 30

3.2 Рекомендации, направленные на повышение эффективности использования заемного капитала ПАО «Ростелеком» 39

Заключение 44

Список используемой литературы и используемых источников 50

Приложение А Организационная структура управления ПАО «Ростелеком» 53

Приложение Б Бухгалтерский баланс ПАО «Ростелеком» 54

Приложение В Отчет о финансовых результатах ПАО «Ростелеком» 57

📖 Введение

Для расширения финансовых возможностей организации необходимо привлечение дополнительных заемных средств с целью увеличения вложений в собственный бизнес, получения большей прибыли. В связи с этим правильная организация учета и эффективное использование заемного капитала - одно из важнейших функциональных направлений регулирования финансов организации. Эффективность и гибкость формирования заемного капитала способствуют созданию оптимальной финансовой структуры капитала организации» [15]. Однако неправильный учет и нерациональное использование заемных средств может привести, не только к снижению прибыльности, но и к банкротству организации, что подтверждает актуальность темы исследования.

Цель работы - исследование теоретических основ и практических рекомендаций по ведению бухгалтерского учета и проведению анализа заемного капитала для разработки рекомендаций по повышению эффективности его использования.

В соответствии с поставленной целью в ходе исследования были решены следующие задачи:

• изучить теоретические основы бухгалтерского учета и анализа заемного капитала;

• раскрыть особенности бухгалтерского учета краткосрочного и долгосрочного заемного капитала в ПАО «Ростелеком»;

• провести анализ заемного капитала и разработать рекомендации по повышению эффективности его использования в ПАО «Ростелеком».

Объектом исследования является ПАО «Ростелеком».

Предметом исследования является заемный капитал.

Методы исследования: синтез, анализ, диалектика, индукция, дедукция, графический, системный, коэффициентный анализ.

Теоретическую основу работы составили нормативные акты, труды ученых: М.И Баканова, Н.П. Любушина, В.В. Ковалева, Г.В. Савицкой, А.Д. Шеремета и др.

Информационная база исследования включает учетные данные и бухгалтерскую отчетность ПАО «Ростелеком».

Теоретическая значимость бакалаврской работы заключается в комплексном исследовании теории учета и анализа заемного капитала.

Практическая ценность исследования состоит в возможности использования основных выводов в деятельности ПАО «Ростелеком».

Структура и объем работы. Работа включает введение, 3 раздела, заключение, список используемых источников, приложения.

✅ Заключение

Исследуя труды ученых-экономистов, можно встретить несколько понятий, которые определяют суть заемного капитала, а именно «привлеченный капитал», «ссудный капитал» и непосредственно «заемный капитал». Заемный капитал, используемый организацией, характеризует в совокупности объем его финансовых обязательств (общую сумму долга).

В Российской Федерации учет заемного капитала строится согласно Федеральному закону «О бухгалтерском учете», положений по бухгалтерскому учету.

Долгосрочные заемные средства учитываются на счете 67 «Расчеты по долгосрочным кредитам и займам» предназначен для обобщения информации о состоянии долгосрочных (на срок более 12 месяцев) кредитов и займов, полученных организацией.

Краткосрочные заемный капитал учитывается на счете 66 «Расчеты по краткосрочным кредитам и займам» предназначен для обобщения информации о состоянии краткосрочных (на срок не более 12 месяцев) кредитов и займов, полученных организацией.

Учет заемного капитала должен вестись на регулярной основе, с детализацией по срокам, кредиторам. От правильности учета заемного капитала зависят финансовое положение и финансовые результаты организации.

В анализе заемного капитала используется горизонтальный, вертикальный, факторный и коэффициентный анализ.

Горизонтальный анализ заемного капитала предприятия предполагает изучение абсолютных и относительных показателей статей баланса за несколько периодов, а также плановые показатели. Такой анализ помогает понять причины изменения показателей в плане роста или прироста.

Вертикальный анализ заемного капитала, предполагает соотношения элементов в общем содержании показателей, проводится также в рамках нескольких периодов. Удельный вес отдельных элементов в рамках заемного капитала позволяет определить несовершенства ее структуры и динамики.

Факторный анализ заемного капитала предполагает выявления факторов, которые наиболее сильно влияют на определенный показатель. Данный анализ позволяет выявить резервы повышения эффективности использования заемного капитала.

Коэффициентный анализ предполагает расчет показателей, значения которых можно сравнить между собой, а также с нормативными значениями, свойственными данной сфере бизнеса.

Во втором разделе проведен анализ основных технико-экономических показателей деятельности объекта исследования - ПАО «Ростелеком». Раскрыт порядок бухгалтерского учета краткосрочного и долгосрочного заемного капитала. Особое внимание уделено особенностям учета кредиторской задолженности организации. В процессе исследования выявлено, что в ПАО «Ростелеком» бухгалтерский учет краткосрочного и долгосрочного заемного капитала ведется согласно действующему законодательству, соблюдаются также локальные документы, такие как учетная политика организации

ПАО «Ростелеком» действует на основании законодательства Российской Федерации.

Публичное акционерное общество «Ростелеком» является одним из крупнейших интегрированных провайдеров цифровых услуг, оказывая свои услуги огромному количеству частных пользователей, корпораций, а также организациям государственного сектора. Предприятие занимает лидирующие позиции на рынке услуг высокоскоростного доступа в интернет и платного телевидения. Число клиентов ПАО «Ростелеком» превышает 13,5 млн.

Помимо основного вида деятельности корпорация «Ростелеком» развивает и иные направления деятельности, связанные с предоставлением телекоммуникационных услуг, обработкой и хранением данных облачных систем, автоматизации и продвижения проектов по информационным технологиям. Дочерние общества компании «Ростелеком» оказывают услуги для сфер транспортных перевозок, здравоохранения и пр. В число крупнейших дочерних и зависимых обществ ПАО «Ростелеком» входят ГК «РТК - центры обработки данных», ГК «Медицинские платформы и сервисы», ГК «РТКомм.ру», ПАО «Башинформсвязь», ГК «Ростелеком солар». Среди зависимых обществ компании также есть оператор мобильной связи «Tele-2», занимающий в последние годы лидирующую позицию на рынке услуг сотовой связи. Миссия компании заключается в предоставлении людям качественных и удобных цифровых сервисов для комфортной жизни, и эффективного бизнеса.

Структура управления является линейно-функциональной. Согласно положениям Устава, постоянно действующим коллегиальным исполнительным органом управления, является правление общества, а единоличным исполнительным органом - Президент.

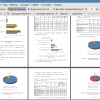

Расчеты показали рост выручки в 2021 г. на 0,67% по сравнению с 2020 г. и рост себестоимости продаж на 2,48%. В 2019-2021 гг. наблюдается снижение прибыли от продаж. В 2021 г. произошло ее уменьшение на 36,59% по сравнению с 2020 г. В 2021 г. виден рост чистой прибыли на 289,63% по сравнению с 2020 г. Он произошел за счет увеличения процентов к получению и прочих доходов. Стоимость основных средств и стоимость активов в данный период выросла на 8,43% и 14,06% соответственно. Рентабельность продаж в динамике снижается и в 2021 г. составила 2,93% против показателя 5,54 за 2019 г.

Учет заемного капитала в ПАО «Ростелеком» ведется согласно действующему законодательству. Для учета краткосрочного заемного капитала в ПАО «Ростелеком» используется счет 66 «Расчеты по краткосрочным кредитам и займам», который предназначен для обобщения информации о состоянии краткосрочных (на срок не более 12 месяцев) кредитов и займов, полученных организацией. В ПАО «Ростелеком» для учета долгосрочного заемного капитала используется Счет 67 «Расчеты по долгосрочным кредитам и займам» предназначен для обобщения информации о состоянии долгосрочных (на срок более 12 месяцев) кредитов и займов, полученных организацией.

В ПАО «Ростелеком» бухгалтерский учет краткосрочного и долгосрочного заемного капитала ведется согласно действующему законодательству, соблюдаются также локальные документы, такие как учетная политика организации.

В третьем разделе проведен анализ динамики долгосрочного и краткосрочного заемного капитала ПАО «Ростелеком». Значительные расчеты посвящены оценке структуры заемного капитала организации. Также в данном разделе проведен анализ эффективности использования заемного капитала. На основании проведенных расчетов выявлены важные проблемы в ПАО «Ростелеком» в работе с заемным капиталом. Для решения данных проблем разработаны мероприятия. Расчеты подтвердили эффективность предложенных мероприятий.

Благоприятная работа предприятия и его перспективное развитие определяется рациональным подходом к привлечению заемного капитала и его эффективным использованием.

От того насколько финансово зависимо предприятие и насколько целесообразно оно использует привлеченный заемный капитал будут зависеть его расходы и в конечном итоге финансовые результаты.

В ПАО «Ростелеком долгосрочные обязательства в 2020 г. увеличились на 33,68% по сравнению с 2019 г., а в 2021 г. по сравнению с 2020 г. сократились на 0,89%. Долгосрочные заемные средства в 2021 г. в сравнении с 2020 г. сократились на 7,17%. Отложенные налоговые обязательства и прочие долгосрочные обязательства выросли в данный период на 4,99% и 26,78% соответственно. Расчеты показали, что за все рассматриваемые периоды наибольший удельный вес в долгосрочном заемном капитале занимали долгосрочные заемные средства. Однако в динамике их удельный вес снижается. В 2019 г. и 2020 г. наибольший удельный вес в краткосрочном заемном капитале занимала кредиторская задолженность: 55,14% и 48,1% соответственно. Однако, в 2021 г. наибольший удельный вес стали занимать краткосрочные заемные средства - 51,09%.

Оборачиваемость заемного капитала ПАО «Ростелеком» имеет тенденцию к снижению, соответственно период оборота к росту. Так в 2021 г. оборачиваемость заемного капитала составляла 0,59 против показателя 0,75 за 2019 г. А период оборота в 2021 г. был 614,18 дней против показателя 484,37 дней за 2019 г. Такая ситуация показывает снижение эффективности использования заемного капитала в организации.

От эффективности его использования будут зависеть финансовые возможности экономического субъекта. В то же время нерациональное его потребление и необоснованное привлечение могут спровоцировать риски потери платежеспособности и финансовой устойчивости компании.

Проведенное исследование позволило выявить следующие проблемы в использовании заемного капитала в ПАО «Ростелеком»: рост краткосрочного заемного капитала; снижение оборачиваемости заемного капитала; повышение периода оборота заемного капитала.

Для решения выявленных проблем разработан ряд мероприятий, позволяющих повысить эффективность использования заемного капитала в ПАО «Ростелеком».

После внедрения рекомендаций заемный капитал сократится на 89000000 тыс. руб., оборачиваемость увеличится на 0,11 пункта, период оборота сократиться на 92,75 дня. Мероприятия, которые рекомендованы в работе являются экономически обоснованными, их эффективность подтверждают расчеты.