СОВЕРШЕНСТВОВАНИЕ ОЦЕНКИ КРЕДИТНОГО РИСКА ЗАЕМЩИКОВ - ФИЗИЧЕСКИХ ЛИЦ НА ОСНОВЕ ВНЕДРЕНИЯ ТЕХНОЛОГИИ ИНТЕГРАЛЬНОГО СКОРИНГА (НА ПРИМЕРЕ ПАО «СКБ-БАНК»)

|

Введение 3

1. Теоретические основы управления кредитным риском 6

1.1 Сущность управления кредитным риском 6

1.2 Подходы к управлению кредитным риском 20

1.3 Методы управления кредитным риском банка 24

2. Управление кредитным риском при кредитовании физических лиц в

коммерческом банке (на примере ПАО «СКБ-банк») 33

2.1 Анализ финансовых результатов, источники и направления их

использования в ПАО «СКБ-банке» в контексте общей оценке управления рисками по кредитным операциям 33

2.2 Оценка политики управления рисками кредитных операций с

физическими лицами 49

2.3 Факторы, влияющие на кредитные риски анализируемого банка 63

3 Разработка мер по совершенствованию управления кредитными рисками ПАО «СКБ-банк» при розничном кредитовании 74

3.1 Недостатки и пути совершенствования управления кредитным

портфелем банка 74

3.2 Обоснование эффективности внедрения технологии «Интегральный

скоринг» как методики оценки кредитоспособности заемщиков 80

Заключение 87

Список литературы 89

Приложения 93

1. Теоретические основы управления кредитным риском 6

1.1 Сущность управления кредитным риском 6

1.2 Подходы к управлению кредитным риском 20

1.3 Методы управления кредитным риском банка 24

2. Управление кредитным риском при кредитовании физических лиц в

коммерческом банке (на примере ПАО «СКБ-банк») 33

2.1 Анализ финансовых результатов, источники и направления их

использования в ПАО «СКБ-банке» в контексте общей оценке управления рисками по кредитным операциям 33

2.2 Оценка политики управления рисками кредитных операций с

физическими лицами 49

2.3 Факторы, влияющие на кредитные риски анализируемого банка 63

3 Разработка мер по совершенствованию управления кредитными рисками ПАО «СКБ-банк» при розничном кредитовании 74

3.1 Недостатки и пути совершенствования управления кредитным

портфелем банка 74

3.2 Обоснование эффективности внедрения технологии «Интегральный

скоринг» как методики оценки кредитоспособности заемщиков 80

Заключение 87

Список литературы 89

Приложения 93

Банковский бизнес во всем мире выступает одной из самых важных отраслей экономики. Являясь высокотехнологичным, он в наибольшей степени восприимчив к происходящим изменениям, как на макро, так и микроуровне. Подобные изменения связаны с усиливающейся интернационализацией кредитных учреждений и рынков, совершенствованием банковского законодательства и современных компьютерных технологий, повышением уровня конкуренции, появлением на финансовых рынках новых банковских продуктов и услуг. Банки выступают в роли своего рода «кровеносной системы» экономики, поэтому важно, чтобы банковская система государства функционировала без сбоев, стабильно и эффективно.

В условиях стремительного развития сферы банковских услуг стабильность национальной банковской системы зависит от эффективной организованной системы управления банковскими рисками. Эксперты выделяют множество различных типов банковских рисков. Это кредитный риск, процентный риск, риск ликвидности, риск потери доходности и другие. Все эти риски играют существенную роль в определении совокупного размера банковского риска и каждому из этих видов рисков можно посвятить отдельную работу. Однако, кредитный риск представляет собой наиболее существенную составляющую банковских угроз, поскольку большинство банковских банкротств обусловлено невозвратом заемщиками кредитов и непродуманной политикой банка в области рисков, что особенно актуально для современной экономической ситуации.

Кроме того, возрастающая активность банковского сектора в области инвестиционного кредитования приводит к необходимости защиты финансовых интересов коммерческих банков и требует существенного повышения качества управления их кредитным портфелем, а также совершенствования имеющихся методов управления кредитным риском. Вышеуказанные обстоятельства определяют актуальность выбранной темы исследования.

Целью исследования является разработка методического подхода по оценке кредитоспособности заемщиков-физических лиц как направления совершенствования управления кредитным риском.

Для достижения поставленной цели решались следующие задачи:

• раскрыть экономическую природу кредитных рисков и провести их классификацию;

• изложить подходы к управлению кредитным риском;

• выявить особенности управления кредитными рисками по

операциям с физическими лицами;

• проанализировать систему управления кредитным риском при кредитовании физических лиц СКБ-Банка;

• разработать и экономически обосновать мероприятие «Интегральный скоринг» как инструмент повышения эффективности системы управления кредитным риском банка.

Объектом исследования выступает кредитная деятельность коммерческих банков.

Предмет исследования - методы управления кредитным риском, складывающиеся в процессе заключения коммерческими банками кредитных сделок с физическими лицами.

Теоретико-методологической основой исследования являются концепции и гипотезы отечественных и зарубежных ученых в области финансов, менеджмента, банковской деятельности и управления кредитными рисками. Исследованию проблем управления кредитными рисками в банковской деятельности посвящено много зарубежных и отечественных работ. Среди зарубежных авторов, занимающихся вопросами банковских рисков, могут быть выделены Т.У. Кох, Р.М.В. Басс, К.Д. Валравен, Р.С. Портер, П.С. Роуз, С. Фрост и пр. Основные отечественные труды принадлежат О.Н. Антиповой, И.Т. Балабанову, О.И. Лаврушину, Ю.С. Масленченковой, Г.С. Пановой, М.А. Помориной, В.Т. Севрук, Н.Э. Соколинской и другим ученым. В их работах рассматривались в основном вопросы риска с точки зрения теории финансов, кредитования и денежного обращения. Тем не менее, исследование современных приоритетных направлений банковской деятельности побуждает к поиску новых путей в реализации задач кредитной безопасности и предопределяет комплексное использование теоретического наследия зарубежных и отечественных ученых для объективного познания данного управленческого процесса.

Методический аппарат исследования базируется на общенаучных методах (анализа и синтеза, индукции и дедукции, взаимосвязи количественных и качественных изменений). В расчетно-аналитической части работы использовались экономико-статистические методы и методы финансового анализа. В работе применены методы графической и табличной интерпретации экономических явлений.

Научная новизна работы состоит в развитии методического инструментария для анализа и оценки кредитного риска заемщиков- физических лиц...

В условиях стремительного развития сферы банковских услуг стабильность национальной банковской системы зависит от эффективной организованной системы управления банковскими рисками. Эксперты выделяют множество различных типов банковских рисков. Это кредитный риск, процентный риск, риск ликвидности, риск потери доходности и другие. Все эти риски играют существенную роль в определении совокупного размера банковского риска и каждому из этих видов рисков можно посвятить отдельную работу. Однако, кредитный риск представляет собой наиболее существенную составляющую банковских угроз, поскольку большинство банковских банкротств обусловлено невозвратом заемщиками кредитов и непродуманной политикой банка в области рисков, что особенно актуально для современной экономической ситуации.

Кроме того, возрастающая активность банковского сектора в области инвестиционного кредитования приводит к необходимости защиты финансовых интересов коммерческих банков и требует существенного повышения качества управления их кредитным портфелем, а также совершенствования имеющихся методов управления кредитным риском. Вышеуказанные обстоятельства определяют актуальность выбранной темы исследования.

Целью исследования является разработка методического подхода по оценке кредитоспособности заемщиков-физических лиц как направления совершенствования управления кредитным риском.

Для достижения поставленной цели решались следующие задачи:

• раскрыть экономическую природу кредитных рисков и провести их классификацию;

• изложить подходы к управлению кредитным риском;

• выявить особенности управления кредитными рисками по

операциям с физическими лицами;

• проанализировать систему управления кредитным риском при кредитовании физических лиц СКБ-Банка;

• разработать и экономически обосновать мероприятие «Интегральный скоринг» как инструмент повышения эффективности системы управления кредитным риском банка.

Объектом исследования выступает кредитная деятельность коммерческих банков.

Предмет исследования - методы управления кредитным риском, складывающиеся в процессе заключения коммерческими банками кредитных сделок с физическими лицами.

Теоретико-методологической основой исследования являются концепции и гипотезы отечественных и зарубежных ученых в области финансов, менеджмента, банковской деятельности и управления кредитными рисками. Исследованию проблем управления кредитными рисками в банковской деятельности посвящено много зарубежных и отечественных работ. Среди зарубежных авторов, занимающихся вопросами банковских рисков, могут быть выделены Т.У. Кох, Р.М.В. Басс, К.Д. Валравен, Р.С. Портер, П.С. Роуз, С. Фрост и пр. Основные отечественные труды принадлежат О.Н. Антиповой, И.Т. Балабанову, О.И. Лаврушину, Ю.С. Масленченковой, Г.С. Пановой, М.А. Помориной, В.Т. Севрук, Н.Э. Соколинской и другим ученым. В их работах рассматривались в основном вопросы риска с точки зрения теории финансов, кредитования и денежного обращения. Тем не менее, исследование современных приоритетных направлений банковской деятельности побуждает к поиску новых путей в реализации задач кредитной безопасности и предопределяет комплексное использование теоретического наследия зарубежных и отечественных ученых для объективного познания данного управленческого процесса.

Методический аппарат исследования базируется на общенаучных методах (анализа и синтеза, индукции и дедукции, взаимосвязи количественных и качественных изменений). В расчетно-аналитической части работы использовались экономико-статистические методы и методы финансового анализа. В работе применены методы графической и табличной интерпретации экономических явлений.

Научная новизна работы состоит в развитии методического инструментария для анализа и оценки кредитного риска заемщиков- физических лиц...

Кредитование всегда являлось основным видом деятельности кредитных организаций в силу экономических функций и свойств кредита, а также высокой доходности таких операций. Именно поэтому кредитные операции всегда сопровождаются высоким риском, для управления которым требуется качественный уровень подготовки банковского персонала.

Предметом исследования был методический и эконометрический инструментарий оценки и регулирования риска кредитного портфеля банка.

В качестве объекта исследования был выбран кредитный портфель коммерческого банка.

Цель, которая была представлена в начале работы, а именно, разработка и экономическое обоснование методического инструментария, позволяющего оценивать и регулировать портфельный кредитный риск банка по ссудам, выданным физическим лицам в результате проведенного исследования достигнута.

По результатам проведенного анализа можно сделать следующие выводы. Под кредитным риском понимается риск возникновения у кредитной организации убытка вследствие несвоевременного или неполного исполнения, или неисполнения обязательств должником перед кредитной организацией в соответствие с условиями договора. К основным методам управления портфельным кредитным риском принято относить: диверсификацию кредитного портфеля, лимитирование, а также расчет концентрации заемщиков одной отрасли.

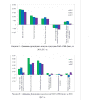

Далее в процессе исследования была проведена оценка системы управления кредитным риском ПАО «СКБ-банк». Анализ финансовой отчетности банка показал, что результативность его деятельности в 20152017 гг. существенно ухудшилась, что связано с ростом процентных ставок по привлекаемым ресурсам и значительным увеличением резервов на возможные потери по ссудам. Качество кредитного портфеля банка ухудшилось, что свидетельствует о росте кредитного риска. При этом существенно увеличилась величина доначислений в резервы на возможные потери по ссудам. Основная причина существенного роста расходов на резервирование кредитного портфеля является ухудшение качества кредитного портфеля Банка вследствие рецессии в российской экономике из- за применения санкции в отношении российских компаний. Как следствие западных санкций, произошло обесценение российской валюты, увеличение ключевой ставки ЦБ (1.03.2014 - 7%; на 16.12.2014 - 17%; на 15.12.2017 - 7,75%), такое решение было обосновано ростом потребительских цен и инфляции. Все эти последствия негативно отразились на платежеспособности российских граждан, с связи с чем произошло ухудшение качества кредитного портфеля Банка.

Итак, рост кредитного риска, непосредственно отражающийся на ухудшении финансовых результатов банка, обуславливает актуальность разработки мероприятий по снижению уровня кредитного риска.

В диссертационной работе была предложен подход к оценке кредитоспособности заемщиков позволяющий отказывать как можно меньшему числу кредитоспособных заемщиков и в то же время отсеивать как можно больше потенциальных неплательщиков. В работе были отражены следующие пункты: оценка качества модели по ОШ1, преимущества модели, основы расчета модели, результаты применения модели.

В результате анализа применения модели «Интегрального скоринга» увеличилась доля выданных кредитов, при одновременном снижении кредитного риска, что говорит, об эффективном применении модели.

Таким образом, следует отметить, что все поставленные задачи в данной работы были выполнены.

В завершении стоит сказать, что при выборе подхода к оценке кредитоспособности заемщиков следует обратить внимание на новый подход. Однако, с точки зрения автора, следует внедрять новый подход при одновременно действии старого (50/50) и проводить сравнительный анализ проблемной и дефолтной задолженности.

Предметом исследования был методический и эконометрический инструментарий оценки и регулирования риска кредитного портфеля банка.

В качестве объекта исследования был выбран кредитный портфель коммерческого банка.

Цель, которая была представлена в начале работы, а именно, разработка и экономическое обоснование методического инструментария, позволяющего оценивать и регулировать портфельный кредитный риск банка по ссудам, выданным физическим лицам в результате проведенного исследования достигнута.

По результатам проведенного анализа можно сделать следующие выводы. Под кредитным риском понимается риск возникновения у кредитной организации убытка вследствие несвоевременного или неполного исполнения, или неисполнения обязательств должником перед кредитной организацией в соответствие с условиями договора. К основным методам управления портфельным кредитным риском принято относить: диверсификацию кредитного портфеля, лимитирование, а также расчет концентрации заемщиков одной отрасли.

Далее в процессе исследования была проведена оценка системы управления кредитным риском ПАО «СКБ-банк». Анализ финансовой отчетности банка показал, что результативность его деятельности в 20152017 гг. существенно ухудшилась, что связано с ростом процентных ставок по привлекаемым ресурсам и значительным увеличением резервов на возможные потери по ссудам. Качество кредитного портфеля банка ухудшилось, что свидетельствует о росте кредитного риска. При этом существенно увеличилась величина доначислений в резервы на возможные потери по ссудам. Основная причина существенного роста расходов на резервирование кредитного портфеля является ухудшение качества кредитного портфеля Банка вследствие рецессии в российской экономике из- за применения санкции в отношении российских компаний. Как следствие западных санкций, произошло обесценение российской валюты, увеличение ключевой ставки ЦБ (1.03.2014 - 7%; на 16.12.2014 - 17%; на 15.12.2017 - 7,75%), такое решение было обосновано ростом потребительских цен и инфляции. Все эти последствия негативно отразились на платежеспособности российских граждан, с связи с чем произошло ухудшение качества кредитного портфеля Банка.

Итак, рост кредитного риска, непосредственно отражающийся на ухудшении финансовых результатов банка, обуславливает актуальность разработки мероприятий по снижению уровня кредитного риска.

В диссертационной работе была предложен подход к оценке кредитоспособности заемщиков позволяющий отказывать как можно меньшему числу кредитоспособных заемщиков и в то же время отсеивать как можно больше потенциальных неплательщиков. В работе были отражены следующие пункты: оценка качества модели по ОШ1, преимущества модели, основы расчета модели, результаты применения модели.

В результате анализа применения модели «Интегрального скоринга» увеличилась доля выданных кредитов, при одновременном снижении кредитного риска, что говорит, об эффективном применении модели.

Таким образом, следует отметить, что все поставленные задачи в данной работы были выполнены.

В завершении стоит сказать, что при выборе подхода к оценке кредитоспособности заемщиков следует обратить внимание на новый подход. Однако, с точки зрения автора, следует внедрять новый подход при одновременно действии старого (50/50) и проводить сравнительный анализ проблемной и дефолтной задолженности.