Тема: СТРАХОВОЙ РЫНОК РОССИИ: СОСТОЯНИЕ И ПЕРСПЕКТИВЫ РАЗВИТИЯ

Закажите новую по вашим требованиям

Представленный материал является образцом учебного исследования, примером структуры и содержания учебного исследования по заявленной теме. Размещён исключительно в информационных и ознакомительных целях.

Workspay.ru оказывает информационные услуги по сбору, обработке и структурированию материалов в соответствии с требованиями заказчика.

Размещение материала не означает публикацию произведения впервые и не предполагает передачу исключительных авторских прав третьим лицам.

Материал не предназначен для дословной сдачи в образовательные организации и требует самостоятельной переработки с соблюдением законодательства Российской Федерации об авторском праве и принципов академической добросовестности.

Авторские права на исходные материалы принадлежат их законным правообладателям. В случае возникновения вопросов, связанных с размещённым материалом, просим направить обращение через форму обратной связи.

📋 Содержание

ГЛАВА 1. СОЦИАЛЬНО-ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ

СТРАХОВАНИЯ 7

1.1 Понятие страхования, этапы его развития, элементы страхования 7

1.2 Классификация и виды страхования 222

1.3. Страховой рынок и факторы, влияющие на его состояние 36

ГЛАВА 2. АНАЛИЗ СТРАХОВОГО РЫНКА В РОССИЙСКОЙ

ФЕДЕРАЦИИ 41

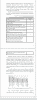

2.1. Экономический анализ страхового рынка Российской Федерации за 2018 и 2019 гг 41

2.2 Анализ страхового рынка Российской Федерации в разрезе страховщиков 47

2.3 Региональный аспект страхового рынка Российской Федерации 56

ГЛАВА 3. ТРУДНОСТИ И ПЕРСПЕКТИВЫ РАЗВИТИЯ СТРАХОВОГО РЫНКА В РОССИЙСКОЙ ФЕДЕРАЦИИ 66

3.1 Проблемы и направления совершенствования развития страхового рынка

Российской Федерации 66

3.2. Обоснование финансово-экономической эффективности предлагаемых

мероприятий на примере ввода нового продукта в ООО СК «Согласие-Вита» 74 ЗАКЛЮЧЕНИЕ 88

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ 91

ПРИЛОЖЕНИЯ 94

📖 Введение

Опасность общественного производства заключается в том, что он предотвращает экономические контакты между людьми, ограничивает и усугубляет неблагоприятные последствия, а также требуемый ущерб. Будь то дорожно-транспортное происшествие, угон, пожар или инвалидность из-за болезни или несчастного случая.

Страхование имущества, программы страхования ответственности перед третьими лицами, медицинское страхование и многие другие виды страхования могут помочь вам справиться с проблемами на страховом рынке. Страхование является одной из самых старых распространенных форм поддержки и поддержки среди людей, и это только увеличивает важность страхования на протяжении многих лет.

В развитых странах страхование является одним из стратегических секторов экономики. Он обеспечивает социальную и экономическую стабильность в обществе, поскольку он гарантирует возмещение при ущерб собственности, при гибели или повреждении имущества и потере дохода.

Роль страхования определяется в первую очередь на макроэкономическом уровне, и некоторые договоры страхования заключаются юридическими и физическими лицами для защиты их имущественных интересов. Когда в крупных штатах происходят крупные природные или техногенные катастрофы, которые закрывают сотни организаций, ставят под угрозу жизни тысяч жителей, и компенсация ущерба системе страхования имеет значительные экономические последствия. Макроэкономические размеры развития мировых держав определяют ресурсы крупных инвестиционных компаний.

На сегодняшний день в нашей стране существует проблема в развитии и формировании региональных рынков страхования, что несомненно требует со стороны власти особого внимания.

Ряд регионов Российской Федерации испытывает неблагоприятную социально-экономическую обстановку, которая требует привлечения новых инвестиций в экономику регионов, однако до сих пор возможности страховых организаций по привлечению инвестиций не учитываются. Для успешного управления финансовыми ресурсами необходимо понимать особенности финансов профессиональных участников не только финансового, но и страхового рынка и то, как эти участники ими распоряжаются и на основе этой информации формировать инвестиционный портфель.

Актуальность работы заключается в том, что на сегодняшний момент вопросы функционирования страховых компаний при нынешнем состоянии рынка приобретают особую значимость. А сохранить финансовую устойчивость и продолжать развитие компании, можно только при грамотной работе всех компонентов рынка страхования.

Исходя из вышесказанного, можно отметить, что проблема развития национального страхового рынка на сегодняшний день весьма актуальна.

Целью моей работы являлось проанализировать состояние рынка страхования Российской Федерации на сегодняшний день, выявить его проблемы, сильные и слабые стороны, а также перспективы его развития.

Перед моим исследованием я ставила следующие задачи:

1. Рассмотреть общие понятия страхования, страхового рынка, этапы

его развития и виды страхования;

2. Охарактеризовать современное состояние страхового рынка в Российской Федерации и проанализировать его, выявить перспективы развития страхового рынка, а также определить драйверы его развития;

3. На примере страховой компании показать практическую значимость и расчет финансово-экономической эффективности одного из драйверов развития страхового рынка.

Объектом исследования моей работы является рынок страхования Российской Федерации в качестве части финансового рынка страны в условиях современных рыночных отношений, а также процессы, происходящие на нём.

Предметом исследования - теоретические и практические трудности при становлении и функционировании страховых отношений, перспективы развития рынка страхования и драйверы, которые приведут к развитию.

Теоретические и методологические основы исследования - это труды отечественных и зарубежных ученых, изучающих проблемы теории, истории и государственного регулирования института страхования.

Были изучены также законодательные акты Российской Федерации по вопросам страхования, послужившие документальной базой работы. Чтобы оценить ситуацию на рынке страхования на данный момент, были использованы данные из СМИ за последний год и рейтинговых агентств. В исследовании будут применены системный, аналитический и исторические методы.

Практическая значимость исследования заключается в обосновании финансово-экономической эффективности ввода нового продукта в страховой компании ООО СК «Согласие-Вита».

Научной новизной исследования характеризуют поставленные в диссертации проблемы, заключающиеся в следующем:

1. Анализ рынка страхования в качестве составной части финансового рынка в целом.

2. Анализ причин, препятствующих страхованию стать драйвером роста экономики России.

3. Выявление и анализ путей развития страхового рынка.

Объем и структура диссертации. Работа состоит из 107 страниц, 3 рисунков, 14 таблиц. Структура работы включает введение, основную часть, состоящую из 3 глав с параграфами, заключение, список использованных источников и приложения.

✅ Заключение

Роль страхования на данном этапе общественного развития определена задачами, поставленными перед ней рынком. В нынешней экономической ситуации рынок страхования позволяет обеспечить потребности общества и предпринимателей в страховой защите и поставляет инвестиционный капитала для экономики. Именно в этом заключены две основные ролевые функции рынка страхования. Помимо этого, страхование является единственным способом, чтобы перенести нагрузку с бюджетов всех уровней при устранении последствий от чрезвычайных ситуаций на внебюджетные механизмы обеспечения финансами.

Основные проблемы развития рынка страхования в рамках Российской Федерации на данный момент:

1. Отсутствие должного внимания региональной специфики при развитии страхования в регионах.

2. Непонимание и, вследствие этого, недоверие граждан к услугам страхования. Опираясь на это, страховые услуги не только теряют свою значимость, но и становятся невыгодными для населения.

3. Недостаток инвестиционных инструментов.

4. Отсутствие антикризисных мер и необходимость расширения мер государственного регулирования, противодействующих мошенничеству

5. Нет развития долгосрочного страхования жизни.

6. Ограничение в развитии электронного страхования или страхования онлайн.

Можно предложить следующие рекомендации для развития рынка страхования в России, которые позволят страховой деятельности приблизиться к реализации именно социально-экономической функции:

• необходимость полностью исключить андеррайтинг на основе движения денежных средств;

• необходимость в сбалансировании влияния страховщиков и посредников;

• необходимость в осуществлении экономического преобразования в сегменте автострахования;

• необходимость перехода на электронный документооборот по всем простым продуктам страхования;

• необходимость устранения регуляторных препятствий.

Если говорить о рекомендациях, которые можно дать страховым компаниям уже на сегодняшний момент, то это следующие:

• Разработка новых продуктов;

• Повышение уровня проникновения продуктов на одного клиента (up-sell);

• Оптимизация тарифов страхования;

• Развитие новых каналов продаж;

• Участие в сделках по слияниям и поглощениям;

• Оптимизация условий франшизы.

В процессе написания работы были решены следующие задачи, поставленные во введении:

1. Были рассмотрены общие понятия страхования, страхового рынка, этапов его развития и видов страхования;

2. Была дана характеристика современному состоянию страхового рынка в Российской Федерации и проанализирован рынок, выявлены перспективы развития страхового рынка, а также определены драйверы его развития;

3. На примере страховой компании ООО СК «Соглавие-Вита» показана практическая значимость и расчет финансово-экономической эффективности одного из драйверов развития страхового рынка для страховых компаний. А именно был запущен новый страховой продукт под названием «Вита СуперДок».

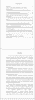

В ходе оценки рентабельности проекта были рассчитаны следующие показатели, и получены результаты по ним:

1. Ставка дисконтирования: 0,6%.

2. Дисконтированный период окупаемости: 8.6 месяцев (9 месяцев).

3. Средняя норма рентабельности: 126,3 тыс.руб.

4. Чистый приведенный доход: 55445,566.

5. Индекс прибыльности 1,329.

6. Внутренняя норма рентабельности 0.0575 (5.75%).

7. Будущая стоимость проекта: 272174 тыс. руб.

8. Модифицированная внутренняя норма рентабельности: 4.06%

На основании сделанных расчётов были получены итоговые значения модифицированная внутренняя норма доходности, равной 4.06%, что больше также рассчитанной нормы реинвестиций (3%) - это означает, что проект можно реализовывать.