Тема: Налоговая нагрузка организации и методы ее оптимизации

Закажите новую по вашим требованиям

Представленный материал является образцом учебного исследования, примером структуры и содержания учебного исследования по заявленной теме. Размещён исключительно в информационных и ознакомительных целях.

Workspay.ru оказывает информационные услуги по сбору, обработке и структурированию материалов в соответствии с требованиями заказчика.

Размещение материала не означает публикацию произведения впервые и не предполагает передачу исключительных авторских прав третьим лицам.

Материал не предназначен для дословной сдачи в образовательные организации и требует самостоятельной переработки с соблюдением законодательства Российской Федерации об авторском праве и принципов академической добросовестности.

Авторские права на исходные материалы принадлежат их законным правообладателям. В случае возникновения вопросов, связанных с размещённым материалом, просим направить обращение через форму обратной связи.

📋 Содержание

Введение 5

1 Теоретические аспекты исчисления и оценки налоговой нагрузки коммерческих организаций 7

1.1 Нормативно-правовое регулирование исчисления и уплаты налогов в РФ 7

1.2 Экономическая сущность и подходы к определению налоговой нагрузки коммерческих организаций 14

1.3 Методы оптимизации налоговой нагрузки коммерческих организаций 21

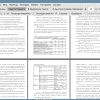

2 Практические особенности расчета и оценки налоговой нагрузки ООО «ЭФЕЛЬ-ТОРГ» 25

2.1 Технико-экономическая характеристика ООО «ЭФЕЛЬ-ТОРГ» 25

2.2 Особенности налогообложения ООО «ЭФЕЛЬ-ТОРГ» 30

2.3 Расчет налоговой нагрузки ООО «ЭФЕЛЬ-ТОРГ» 34

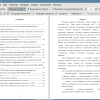

3 Мероприятия, направленные на оптимизацию налоговой нагрузки ООО «ЭФЕЛЬ-ТОРГ» и оценка их эффективности 40

3.1 Рекомендации по оптимизации налоговой нагрузки ООО «ЭФЕЛЬ-ТОРГ» 40

3.2 Оценка экономической эффективности мероприятий по оптимизации налоговой нагрузки ООО «ЭФЕЛЬ-ТОРГ» 44

Заключение 48

Список используемых источников 51

Приложение А Бухгалтерский баланс на 31.12.2018 54

Приложение Б Отчет о финансовых результатах на 31.12.2018 г 56

Приложение В Отчет о финансовых результатах на 31.12.2017 г 57

📖 Введение

Цель бакалаврской работы - исследовать сущность налоговой нагрузки, методики ее расчета и оценки, а также применить на практике особенности данных методик для исчисления налоговой нагрузки конкретного экономического субъекта и выработки рекомендации по ее оптимизации.

Для достижения поставленной цели определены следующие задачи:

• проанализировать нормативно-правовые акты и научную литературу, выбрать и систематизировать методики исчисления налоговой нагрузки предприятий, которые используются в России;

• выявить и систематизировать методы оптимизации налоговой нагрузки предприятий, соответствующие действующему налоговому законодательству;

• осуществить технико-экономическую характеристику деятельности ООО «ЭФЕЛЬ-ТОРГ» за 2016-2018 гг.;

• определить налоговую нагрузку ООО ЭФЕЛЬ-ТОРГ» по выбранным в ходе исследования методикам, сопоставить ее с рекомендуемыми значениями и оценить;

• выработать рекомендации, направленные на оптимизацию налоговой нагрузки ООО ЭФЕЛЬ-ТОРГ» и оценить эффективность их применения.

Объектом исследования выступает ООО «ЭФЕЛЬ-ТОРГ». Предметом исследования являются экономические отношения, возникающие между субъектами хозяйствования и государством по поводу исчисления и уплаты налогов, а также оптимизации налоговой нагрузки. Методы исследования: анализ, дедукция, индукция, сравнение, систематизация, обобщения, горизонтальный, вертикальный, коэффициентный анализ. К ученым, рассматривавшим проблему налоговой нагрузки и ее оптимизации, относятся: А.В. Брызгалин, И.В. Горский, М.Н. Крейнина, Ю.А. Лукаш, И.А. Майбуров, В.Г. Пансков и дргуие. Источником исследования являются данные периодической печати и Интернет-ресурсов, официальные статистические данные и информации, публикуемая Федеральной налоговой службой РФ в открытом доступе, а также бухгалтерская отчетность объекта исследования.

Работа структурно состоит из введения, трех разделов, заключения, списка используемых источников и приложений.

✅ Заключение

Достигнуты задачи, поставленные в начале исследования, а именно:

• проанализированы нормативно-правовые акты и научная литература, выбраны и систематизированы методики исчисления налоговой нагрузки предприятий, которые используются в России;

• выявлены и систематизированы методы оптимизации налоговой нагрузки предприятий, соответствующие действующему налоговому законодательству;

• осуществлен анализ технико-экономического состояния ООО «ЭФЕЛЬ-ТОРГ» за 2016-2018 гг.;

• определена налоговая нагрузка ООО ЭФЕЛЬ-ТОРГ» по выбранным в ходе исследования методикам, сопоставлена с рекомендуемыми значениями и оценена;

• выработаны рекомендации, направленные на оптимизацию налоговой нагрузки ООО ЭФЕЛЬ-ТОРГ» и оценена эффективность их применения.

В первом разделе бакалаврской работы были сделаны выводы о том, что понятие «налоговая нагрузка» не закреплена в действующем законодательстве, например, в Налоговом кодексе РФ отсутствует данный термин. Поэтом ученые-экономисты предлагают свои трактовки данного понятия. Однако в основе понимания налоговой нагрузки лежит принятый порядок ее расчета.

Методики исчисления налоговой нагрузки многообразны, основной является методика ФНС РФ, ввиду того, что именно на основании этой методики осуществляется выборка потенциальных экономических субъектов для проведения выездной налоговой проверки. Однако у данной методики есть недостаток: отсутствие детализации нагрузки по конкретному налогу, масштабу деятельности. В данной методике не принимаются во внимание индивидуальные характеристики деятельности экономического субъекта.

Более того, в состав показателей, участвующих в расчете налоговой нагрузки по этой методике не включаются страховые взносы, ввиду того, что они не относятся к налоговым платежам. Тем не менее, представляется рациональным включение страховых взносов в налоговую нагрузку, что обусловлено безвозмездным характером их исчисления и выплаты для экономического субъекта, выступающего работодателем.

Также в первом разделе бакалаврской работы исследованы применяющиеся на практике меры оптимизации налоговой нагрузки, а также определены те, которые вызывают сомнения с точки зрения легитимности их применения у контролирующих органов.

Во втором разделе бакалаврской работы проведен анализ технико-экономической стороны деятельности ООО «ЭФЕЛЬ-ТОРГ», выявлено, что выручка и чистая прибыль за анализируемые три года увеличиваются, что свидетельствует о положительной динамике развития исследуемой организации.

Кроме того, в данном разделе осуществлено исчисление налогов анализируемого предприятия за 2018 год. Выявлено, что ООО «ЭФЕЛЬ-ТОРГ» находится на общей системе налогообложения, является плательщиком следующих налогов: НДС, налог на прибыль организаций, налог на имущество организаций, земельный налог, НДФЛ - а также страховых взносов. По результатам исчисления налоговой нагрузки выявлено, что за анализируемый период наблюдается динамика ее увеличения: в 2018 году уровень налоговой нагрузки ООО «ЭФЕЛЬ-ТОРГ» составил 31,7%, тогда как в 2017 году данный показатель составлял 29,01%. Сравнив данные значения со средними по отрасли (операции с недвижимым имуществом), было установлено, что фактический уровень налоговой нагрузки предприятия превышает среднеотраслевое значение (20,5%), что позволяет рассмотреть возможности оптимизации налоговой нагрузки.

В третьем разделе бакалаврской работы были предложены мероприятия, направленные на снижение налоговой нагрузки ООО «ЭФЕЛЬ-ТОРГ»: переход на специальный налоговый режим, а также проведение независимой экспертизы и оценки кадастровой стоимости объекта недвижимости с целью снижения налогооблагаемой базы по налогу на имущество организаций.

В результате проведенной оценки предлагаемых мероприятий выявлено, что рационально рассмотреть вариант перехода на упрощенную систему налогообложения с объектом «доходы». В таком случае в планируемом периоде 2020 года уровень налоговой нагрузки ООО «ЭФЕЛЬ-ТОРГ» сократится до двух раз, что свидетельствует об обоснованности применения рекомендуемых мероприятий.