Тема: Совершенствование методики анализа ликвидности и платежеспособности для обеспечения экономической безопасности организаций телекоммуникационной отрасли

Закажите новую по вашим требованиям

Представленный материал является образцом учебного исследования, примером структуры и содержания учебного исследования по заявленной теме. Размещён исключительно в информационных и ознакомительных целях.

Workspay.ru оказывает информационные услуги по сбору, обработке и структурированию материалов в соответствии с требованиями заказчика.

Размещение материала не означает публикацию произведения впервые и не предполагает передачу исключительных авторских прав третьим лицам.

Материал не предназначен для дословной сдачи в образовательные организации и требует самостоятельной переработки с соблюдением законодательства Российской Федерации об авторском праве и принципов академической добросовестности.

Авторские права на исходные материалы принадлежат их законным правообладателям. В случае возникновения вопросов, связанных с размещённым материалом, просим направить обращение через форму обратной связи.

📋 Содержание

1. Теоретические основы анализа ликвидности и платежеспособности для обеспечения экономической безопасности организаций 8

1.1 Экономическая сущность понятий «ликвидность» и «платёжеспособность» 8

1.2 Информационная база для проведения анализа ликвидности и

платёжеспособности организации 16

1.3 Методика проведения анализа ликвидности и платёжеспособности для обеспечения экономической безопасности организаций 21

2. Анализ ликвидности и платёжеспособности организаций

телекоммуникационной отрасли как ключевых показателей экономической безопасности 34

2.1 Технико-экономическая характеристика организаций

телекоммуникационной отрасли 34

2.2 Анализ ликвидности и платёжеспособности организаций

телекоммуникационной отрасли 34

2.3 Оценка вероятности банкротства организаций телекоммуникационной отрасли 63

3. Совершенствование методики анализа ликвидности и платежеспособности для обеспечения экономической безопасности организаций телекоммуникационной отрасли 71

3.1 Совершенствование методики анализа ликвидности и платежеспособности организаций телекоммуникационной отрасли 71

3.2 Направления повышения ликвидности и платежеспособности организаций телекоммуникационной отрасли для обеспечения экономической безопасности организаций 80

Заключение 87

Список используемой литературы 92

Приложение А Бухгалтерский баланс ПАО «ВымпелКом» на 31.12.2021 г. . 101

Приложение Б Бухгалтерский баланс ПАО «ВымпелКом» на 31.12.2020 г. . 102

Приложение В Отчёт о финансовых результатах ПАО «ВымпелКом» за 2021 г. 103

Приложение Г Отчёт о финансовых результатах ПАО «ВымпелКом» за 2020 г. 104

Приложение Д Бухгалтерский баланс ПАО «Ростелеком» на 31.12.2021 г. .. 105

Приложение Е Бухгалтерский баланс ПАО «Ростелеком» на 31.12.2020 г. . .. 108

Приложение Ж Отчёт о финансовых результатах ПАО «Ростелеком» за 2021 г. 111

Приложение И Отчёт о финансовых результатах ПАО «Ростелеком» за 2020 г. 113

Приложение К Бухгалтерский баланс ПАО «Таттелеком» на 31.12.2021 г. .. 115

Приложение Л Бухгалтерский баланс ПАО «Таттелеком» на 31.12.2020 г. .. 117

Приложение М Отчёт о финансовых результатах ПАО «Таттелеком» за 2021 г. 119

Приложение Н Отчёт о финансовых результатах ПАО «Таттелеком» за 2020 г. 121

📖 Введение

Предмет исследования: показатели, характеризующие ликвидность и платёжеспособность организаций телекоммуникационной отрасли.

Цель исследования: изучение теоретических и практических вопросов совершенствования методики анализа ликвидности и платежеспособности для обеспечения экономической безопасности организаций телекоммуникационной отрасли.

Гипотеза исследования состоит в том, что совершенствование методики анализа ликвидности и платёжеспособности организаций

телекоммуникационной отрасли позволит повысить экономическую безопасность организаций данной отрасли.

Задачи исследования заключаются в следующем:

- исследовать теоретические основы анализа ликвидности и платежеспособности для обеспечения экономической безопасности организаций;

- провести анализ ликвидности и платёжеспособности организаций телекоммуникационной отрасли;

- представить направления совершенствования методики анализа ликвидности и платежеспособности для обеспечения экономической безопасности организаций телекоммуникационной отрасли.

✅ Заключение

На основании проведённого теоретического исследования сформулируем авторские определения понятий «ликвидность» и «платёжеспособность», отличительной особенностью которых выступает их взаимосвязь с экономической безопасностью организации: «Платёжеспособность -

характеристика финансового состояния организации, отражающая возможность полного и своевременного погашения обязательств за счёт наличия активов, степень ликвидности которых соответствует степени срочности соответствующих обязательств, с целью обеспечения экономической безопасности организации и снижения вероятности её банкротства. Ликвидность - один из показателей платёжеспособности организации, который может быть применён к отдельным активам, к бухгалтерскому балансу, а также к организации в целом».

Основным источником информации, необходимой для проведения анализа ликвидности и платежеспособности, является бухгалтерская отчетность, которая должна быть составлена с учетом принципов достоверности, объективности, актуальности, своевременности, сопоставимости, консерватизма, разумности. Достоверность бухгалтерской отчетности определяется ее соответствием нормативному законодательству в сфере бухгалтерского учета.

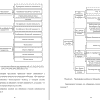

Комплексный анализ ликвидности и платежеспособности включает в себя анализ ликвидности баланса, коэффициентный анализ, факторный анализ показателя текущей ликвидности компании, анализ вероятности банкротства как крайней степени неплатежеспособности компании и оценку полученных результатов.

Анализ технико-экономических показателей ПАО «ВымпелКом» показал, что величина валовой прибыли и прибыли от продаж снижается. В 2021 году наблюдается существенное снижение чистой прибыли - на 85,95 % по отношению к 2020 г. Рентабельность продаж, рентабельность активов и рентабельность собственного капитала показывают отрицательную динамику. Показатель фондоотдачи также снижается. Анализ технико-экономических показателей ПАО «Ростелеком» показал, что выручка увеличивается, однако себестоимость увеличивается в большей степени, в результате прибыль от продаж снижается, рентабельность продаж также снижается. Чистая прибыль за предыдущие два года принимала отрицательные значения, при этом за 2021 г. значение чистой прибыли положительно, что свидетельствует о том, что эффективность деятельности предприятия увеличивается. Ключевые показатели рентабельности за последний отчётный период достаточно низкие. Фондоотдача также принимает крайне низкое значение. Анализ технико-экономических показателей ПАО «Таттелеком» показал, что предприятие осуществляет свою деятельность достаточно эффективно: финансовые результаты увеличиваются (выручка, валовая прибыль, прибыль от продаж, чистая прибыль, показатели рентабельности), активы растут, доля собственного капитала также увеличивается. Показатель фондоотдачи увеличивается, однако показывает достаточно низкое значение.

Анализ ликвидности бухгалтерского баланса ПАО «ВымпелКом» позволяет сделать вывод о том, что баланс не ликвиден. Так, для покрытия наиболее срочных обязательств недостаточно наиболее ликвидных активов. При этом для покрытия среднесрочных обязательств ликвидных активов достаточно. Анализ ликвидности бухгалтерского баланса ПАО «Ростелеком» позволяет сделать вывод о том, что баланс абсолютно не ликвиден. Для покрытия наиболее срочных обязательств недостаточно наиболее ликвидных активов. Для покрытия среднесрочных обязательств также недостаточно ликвидных активов. То есть отсутствует и текущая, и перспективная ликвидность баланса. Анализ ликвидности бухгалтерского баланса ПАО «Таттелеком» позволяет сделать вывод о том, что баланс на конец анализируемого периода отвечает условию абсолютной ликвидности. Так, для покрытия наиболее срочных обязательств достаточно наиболее ликвидных активов, для покрытия среднесрочных обязательств ликвидных активов также достаточно.

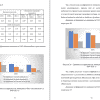

По ПАО «ВымпелКом» относительно коэффициентов ликвидности следует отметить, что на конец анализируемого периода они не достигают нормы. Более того, наблюдается отрицательная динамика данных показателей. Это свидетельствует о недостаточной величине ликвидных активов для того, чтобы у предприятия была возможность ответить по наиболее срочным обязательствам. У ПАО «Ростелеком» нормы достигает только коэффициент абсолютной ликвидности, что свидетельствует о достаточности наиболее ликвидных активов в соотношении с величиной краткосрочных обязательств. При этом величины ликвидных активов и оборотных активов недостаточно в соотношении с величиной краткосрочных обязательств. У ПАО «Таттелеком» прослеживается положительная динамика всех коэффициентов, нормы достигают и коэффициент абсолютной ликвидности, что свидетельствует о достаточности наиболее ликвидных активов в соотношении с величиной краткосрочных обязательств, и коэффициент быстрой ликвидности, что свидетельствует о достаточности ликвидных активов в соотношении с величиной краткосрочных обязательств. При этом величины оборотных активов недостаточно.

Согласно модели Альтмана, на конец анализируемого периода у предприятий ПАО «ВымпелКом» и ПАО «Ростелеком» вероятность банкротства оценивается как высокая, у ПАО «Таттелеком» - как низкая. Результаты оценки по модели Таффлера-Тишоу похожие: на конец анализируемого периода у предприятий ПАО «ВымпелКом» и ПАО «Ростелеком» вероятность банкротства оценивается как высокая, у ПАО «Таттелеком» - как низкая. Результаты оценки по модели Сайфуллина-Кадыкова также свидетельствуют о том, что у предприятий ПАО «ВымпелКом» и ПАО «Ростелеком» вероятность банкротства - высокая, у ПАО «Таттелеком» - низкая.

Отмечено, что, несмотря на то, что банкротство зачастую выступает результатом неплатёжеспособности предприятия, зачастую показатели платёжеспособности и результаты оценки вероятности банкротства дают противоречивые сведения. На наш взгляд, необходимо разработать методику, которая бы объединяла результаты оценки по различным показателям.

В связи с этим предлагается методика оценки степени экономической безопасности организаций на основе показателей платёжеспособности, основанная на расчёте комплексного показателя, в основе которого лежат абсолютные и относительные показатели ликвидности, а также показатели вероятности банкротства.

Методика включает в себя следующие составляющие: 1. Анализ ликвидности баланса, анализ относительных показателей ликвидности, оценка вероятности банкротства. 2. Расчёт интегрального показателя - балльная оценка.

3. Качественная оценка экономической безопасности и платёжеспособности предприятия, исходя из значения интегрального показателя: 9-10 баллов - максимальная экономическая безопасность; 11-12 баллов - высокая экономическая безопасность; 13-17 баллов - средняя экономическая безопасность; 18-23 балла - низкая экономическая безопасность; 24-27 баллов - отсутствие экономической безопасности.

Апробация предлагаемой методики на предприятиях

телекоммуникационной отрасли показала, что: 1) интегральный показатель для ПАО «ВымпелКом» составил максимально худшее значение - 27 баллов, что свидетельствует об отсутствии экономической безопасности

ПАО «ВымпелКом» и о крайней неплатёжеспособности предприятия; 2) интегральный показатель для ПАО «Ростелеком» составил значение 24 балла, что также свидетельствует об отсутствии экономической безопасности ПАО «Ростелеком» и о крайней неплатёжеспособности предприятия; 3) интегральный показатель для ПАО «Таттелеком» составил значение 10 баллов, что свидетельствует о максимальной экономической безопасности ПАО «Таттелеком» и о высокой платёжеспособности предприятия.

Таким образом, результаты интегральной оценки позволили сделать вывод о платёжеспособности и экономической безопасности комплексно. Так, у ПАО «ВымпелКом» и ПАО «Ростелеком» отсутствует экономическая безопасности и имеется крайняя неплатёжеспособность. При этом у ПАО «Таттелеком» наблюдается максимальная экономическая безопасность.

На основании выявленных проблем в деятельности предприятий телекоммуникационной отрасли уточнены направления повышения ликвидности и платёжеспособности организаций телекоммуникационной отрасли с целью обеспечения их экономической безопасности, среди которых: 1. Развивать деятельность в соответствии с основными тенденциями развития мировых телекоммуникационных компаний. 2. Увеличить долю оборотных активов и покрыть часть краткосрочных обязательств за счёт продажи неиспользуемых основных средств предприятия. 3. Заменить часть

краткосрочных обязательств долгосрочными кредитами и займами. 4.

Усовершенствовать кредитную политику (внедрение системы оценки финансового состояния дебиторов, АВС-анализ, дифференциация правил работы с теми или иными дебиторами и пр.).

Предлагаемые рекомендации, направленные на повышение ликвидности и платёжеспособности, а также на увеличение экономической безопасности предприятий телекоммуникационной отрасли, позволят улучшить ключевые финансовые показатели деятельности предприятий данной отрасли.